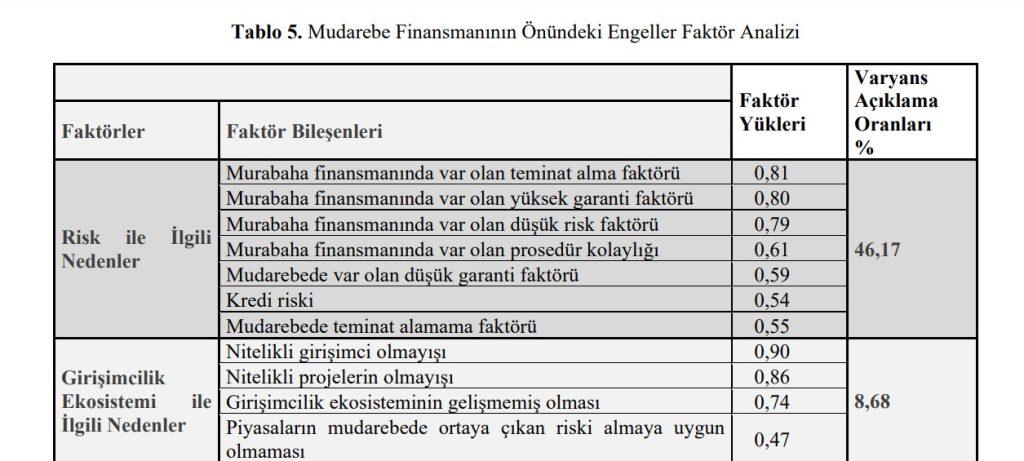

Toplanan verilere yapılan faktör analizi neticesinde mudarebenin katılım bankalarında uygulanmamasının nedenleri 6 faktör altında toplanmıştır. Katılımcılara yöneltilen 31 değişkenden 2 tanesi herhangi bir faktöre yüklenememeleri nedeniyle analizden çıkarılmıştır. Son aşamada oluşan faktörler risk ile ilgili nedenler, girişimcilik ekosistemi ile ilgili nedenler, proje kârı ile ilgili nedenler, çalışanlara bağlı nedenler, mevzuat ile ilgili nedenler ve müteşebbislere bağlı nedenler olarak sıralanmıştır.

Risk ile İlgili Nedenler

Riskle ilgili nedenler faktörü incelendiğinde murabaha yönteminin mudarebenin uygulanmasında olumsuz etkisi ortaya çıkmaktadır. Murabahanın katılım bankaları açısından kolay uygulanan, teminatlandırılan ve düşük riskli bir yöntem olması varyans açıklama oranlarına göre mudarebenin uygulanmasının önündeki en büyük engel olarak ifade edilebilir. Diğer yandan bu veri risk paylaşımı iddiasında bulunan katılım bankalarının riske girmek noktasında iştahlı olmadıklarını açıkça ortaya koymaktadır. Katılım bankaları mudarebede ortaya çıkan yüksek risk ve yüksek kara odaklanmaktan ziyade düşük riskli yöntemlerle düşük karlar ile çalışmayı tercih etmektedirler. Mudarebe açısından menfi bir tablo olan bu kaçınmanın ortadan kaldırılması adına faizsiz finansman mevzuatının detaylandırılması gerekmektedir. Mudarebe gibi yöntemlerin metodolojisinin belirlenerek piyasalarda oluşan yüksek risk algısının mümkün olduğunca düşürülmesi veya bertaraf edilmesi gerekmektedir. Piyasalarda yüksek risk ihtiva etmesine karşın yüksek oranda yatırım yapılan alternatif yatırım araçlarının varlığı mudarebenin önündeki riske dair soru işaretlerinin yetersiz enformasyon kaynaklı olduğunu düşündürmektedir. Ek olarak bu faktörün etkisinin azaltılması adına bazı değişimlere ihtiyaç bulunmaktadır. Bunlar; yatırım ve ortaklık finansmanına girmek için katılım bankalarının uzun vadeli mevduat yapısına, mudarib olacak bireylerin ticaret ahlakına, ülkenin büyük ölçüde kayıtlı işleyen bir ekonomiye, siyasî ekonomik istikrara ve en önemlisi geleceğin öngörülebilirliğine sahip olması gerekmektedir.

Girişimcilik Ekosistemi ile İlgili Nedenler

Mudarebenin önündeki ikinci en büyük engel Türkiye’de henüz gelişme gösterememiş girişimcilik ekosistemi olarak belirlenmiştir. Katılımcılar nitelikli girişimcilerin ve projelerin olmadığını, bu nedenle bu tip bir riski almaya uygun ekosistemin olmadığını ifade etmişlerdir. Girişimcilik ekosistemi müteşebbislerin kendi işlerini kurabilmeleri için gerekli olan sosyal ve ekonomik zemini ifade etmektedir. İlgili sistem müteşebbislere birbirleri ile uyumlu bir şekilde çalışan bazı değişkenleri sunmalıdır.

Bu kapsamda Türkiye’de girişimcilik ekosisteminin geliştirilmesi adına izleyen unsurların geliştirilmesi ve gerekli düzenlemelerin yapılması gerekmektedir. Bunlar; girişimcilik finansmanı ve finansmana erişim, devlet politikaları, kamu girişimcilik programları, girişimcilik eğitimi, araştırma, geliştirme ve teknoloji transferi, ticari ve yasal altyapı, pazarın açıklığı, fiziksel altyapı, kültürel ve sosyal normlar (Cohen & Winn, 2007)

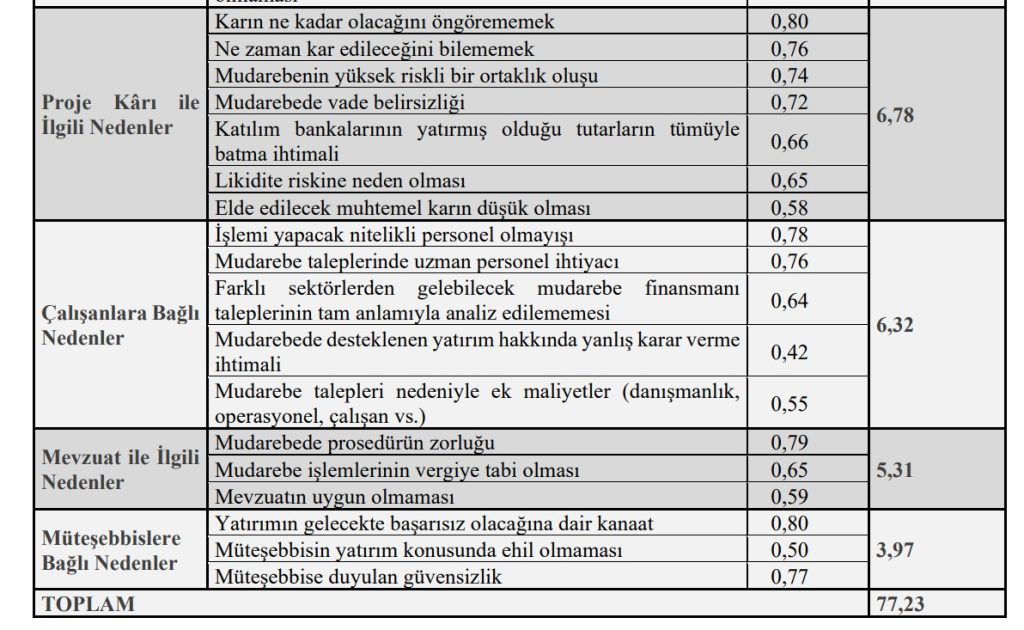

Proje Kârına Bağlı Nedenler

Üçüncü önemli faktör mudarebeye konu projelerden elde edilecek kâr ile ilgili belirsizlikler olarak ifade edilebilir. Mudarebe finansmanında kârın hangi vadede ve ne kadar olacağını öngörememek ciddi bir engel olarak görülmektedir. Halbuki diğer tüm finansman yöntemlerinde vade sonunda katılım bankalarının ne kadar kâr elde edeceği hesaplanabilmektedir. Ek olarak ortaklığa konu sermayenin tümüyle batması ihtimali de atlanmamalıdır. Bu nedenler mudarebenin katılım bankaları açısından likidite riskine yol açan yüksek riskli bir finansman yöntemi olduğunu göstermektedir. Bu doğrultuda katılım bankaları finansal rasyonalite (Soufian, Forbes, & Hudson, 2014) dairesinde mudarebe yöntemini uygulamaktan ve kâr belirsizliğinden kaçınmaktadırlar.

Katılım bankaları günümüzde mudarebeyi bir finansman aracı olarak kullanmazken benzer bir yöntem olan müşarekeyi girişim sermayesi yatırım ortaklıkları şirketleri ile uygulamaktadırlar. Müşareke yöntemi her iki tarafın da sermayesiyle ortaklığa katılması nedeniyle mudarebeye nispetle düşük riskli olarak nitelendirilmektedir. Bu kanaatin altında sermayesini ortaya koyan müşterinin ortaklık hakkında daha çok çabalayacağı gerçeği yatmaktadır. Müşareke temelli ortaklıklar kuran Ziraat Girişim Sermayesi Yatırım Ortaklığı A.Ş.’nin 2019 yılı yarısında açıkladıkları 73,5 Milyonluk kârları düşünüldüğünde mudarebe için de benzer bir karlılığa ulaşmanın mümkün olduğu düşünülmektedir (Ziraat Girişim Sermayesi Yatırım Ortaklığı A.Ş. , 2019). Bu aşamada çözüm olarak girişim sermayesi şirketleri üzerinden katılım bankaları alternatif mudarebe finansmanı uygulayarak girişimlerin karlılığını ölçebilirler.

Çalışanlara Bağlı Nedenler

Mudarebe finansmanı henüz katılım bankalarının şubelerinde uygulanabilen bir yöntem değildir. Mudarebeye konu projeler genel müdürlük seviyesinde değerlendirilerek karara bağlanmaktadır. Dolayısıyla şubelerde mudarebenin karara bağlanabilmesi mümkün değildir. Ayrıca mudarebe gibi ortaklık içeren bir finansman kararının da kolayca verilemeyeceği açıktır. Bu nedenler faktör analizinde bir diğer engel olarak karşımıza çıkmaktadır. Katılımcılar işlemi yapacak nitelikli çalışan olmayışını, farklı sektörlerden gelebilecek mudarebe finansmanı taleplerinin tam anlamıyla analiz edilememesini, yatırım hakkında yanlış karar verme ihtimalini ve oluşabilecek ek maliyetleri mudarebenin önündeki önemli engeller olarak ifade etmişlerdir.

Bu problemin suni bir problem olduğu aşılmak istendiği taktirde yöntemin uygulanmasında belirli sınırlandırmalar ve usuller ile rahatlıkla çözülebileceği düşünülmektedir. Çalışanlara verilen oryantasyon eğitimlerine benzer şekilde ilk etapta eğitimler düzenlenerek belirli sınırlarda mudarebe ortalıkları kurulması sağlanabilir. Tecrübenin tamam olduğu kanaati halinde ise sınırlandırmalar kaldırılarak sürecin daha geniş bir tabana yayılabileceği düşünülmektedir.

Mevzuata Bağlı Nedenler

Bir diğer önemli faktör mevzuat sorunu olarak karşımıza çıkmaktadır. Katılım bankaları diğer bankalar gibi bankacılık mevzuatına tabiidir. Bu nedenle temelde farklı olan bazı uygulamalar geleneksel banka uygulamaları gibi muamele görmektedir. Bu sorunun yanı sıra katılım bankalarının mevzuatı faizsizlik ilkesine göre tüm yöntemlerin nasıl uygulanacağı detaylandırılarak düzenlenmelidir. 2019’da katılım bankaları için “Faizsiz Bankacılık İlke ve Standartlarına Uyuma İlişkin Tebliğ” gibi mevzuat çalışmaları yapılsa da henüz uygulamada bir değişiklik söz konusu değildir. İlgili çalışmalarda tartışılan ve muğlaklık içeren noktalar olsa da sektörün uygulamasına olumlu katkılar yapacağı açıktır. Sektördeki uygulamalar ileride mevzuatta bazı değişiklikleri gerekli kılacaktır.

Önümüzdeki süreçte akademi, sektör ve düzenleyiciler arasındaki çalışmalar Türkiye’de İslami finansın sağlıklı bir şekilde yaygınlaşmasına ve uygulanmasına katkı sağlayacaktır (Çalışır, 2019).

Müteşebbislere Bağlı Nedenler

Mudarebenin önünde engel teşkil eden son ve en az etkili olan faktörün müteşebbislere bağlı nedenler olduğu görülmektedir. Değişkenlere daha detaylı bakıldığında ise yatırımın gelecekte başarısız olacağına dair kanaat, müteşebbisin yatırım konusunda ehil olmadığı düşüncesi ve sonuç olarak müteşebbise duyulan güvensizliğin mudarebenin uygulanmasında engel teşkil ettiği anlaşılmaktadır.

Ortaya çıkan bu faktörün İslami finans kurumları açısından geçmiş tecrübelere uzanan olumsuz bir hikayesi bulunmaktadır. İslami finans kurumları ilk kuruldukları dönemlerde ortaklık temelli finansman ilişkilerine girdiler ancak sistemin henüz gelişmemiş olması, teminat konusundaki belirsizlikler, kurumların herhangi bir güvenceye sahip olmamaları ve ortaklık kurulan müşterilerin ahlaki problemleri gibi nedenlerle bu yöntemlerden uzaklaşarak murabaha ve finansal kiralama gibi vadeli satı usullerini tercihe etmeye başladılar. Hüsnü niyet ile girişilen ortaklıklar mudaribler tarafından suitimal edilmiş ve bu nedenle İslami finans kurumları ciddi zararlara uğramıştır. Müslüman bireyler olarak İslami finansı kasıtlı olarak tercih ettiği düşünülen müşterilerin yapmış oldukları usulsüzlükler ve finansal ahlaksızlıklar bütünüyle Katılım bankalarının finansman anlayışını değiştirmiştir. Esasında haklı gibi gözüken bu kötü tecrübeler katılım bankalarının düşük riskle düşük ancak sürekli kazanç sağlama fikrinin temellerini oluşturmuştur.

Günümüzde sistemli bir yapı haline gelen bankacılık kanununa tabi ve banka sıfatı taşıyan katılım bankalarının bu endişelerinin günümüz iktisadi gerçekleri bağlamında anlamlı olmadığı düşünülmektedir. Bankaların müşterilerini araştırmaları, tahkik etmeleri ve kredi tahsis konularında güvenilir bir süreç yönetimi bulunmaktadır. Bu sorunun pratikte çözülmesi katılım bankalarının sınırlı örneklerle ve düşük sermayeli ortaklıkla süreci deneyimlemesi vesilesiyle sağlanabilir. Toplumun iş ahlakının iyileştirilmesi ve kontrol altına alınmasının gerekliliği bu aşamada çokça zikredilse de bu ümidin ütopik bir beklenti olduğu açıktır. Uygulamaya girişilmediği taktirde geçmiş bir tramvaya bağlı olduğu düşünülen bu endişenin ortadan kaldırılması güç gözükmektedir.

Diğer Nedenler

Katılımcılara anket formunda verilen değişkenlerin yanı sıra mudarebe finansmanının uygulanmasının önünde ne tip engeller bulunduğuna dair kendi kanaatlerinin de ifade edilmesi istenmiştir. Bu minvalde 6 katılımcı ek görüş beyan etmiştir. İlgili görüşler değiştirilmeksizin aşağıdaki şekilde sıralanmıştır.

“Mudarebe katılım bankalarının değil yatırım şirketlerinin görevi olmalıdır. Katılım bankalarının varlık nedeni bankacılıktır. Yatırım değil. Katılım bankacılığı yüksek risk almaya uygun bir sistem değildir.”

“Burada en büyük problem güven meselesidir. Katılım bankaları sermayeyi işletmesi için emek sahiplerine teslim etmeye cesaret edemez. Diğer büyük engel ise kayıt dışı ekonomi, katılım bankaları koydukları sermayeyi tamamen kaybetme riski ile karşılaşıyor. Tabi kanun koyucusunun da yasal zemin konusunda yeterli ortamı oluşturmayışı mudarebenin önündeki en büyük engellerdir.”

“Devletinin desteğinin yeterli olmayışı. Mudarebede mevzuat sorunu. Faizsiz finansal düzenin temelden ele alınması gerekmektedir.”

“Güven problemi. Şeffaf yatırımcı yok gibi. Kayıt dışı ekonomi had safhada. Ortaklık kültürünün olmayışı bir diğer engel (küçük olsun benim olsun)”

“Katılım Bankalarının kaynak vadelerinin Mudarebe finansmanı için uyumlu olmaması en büyük engeldir. Kısa vadeli mevduat toplama uzun vadeli finansmanı zorlaştırmaktadır” “Mudarebe sadece katılım bankacılığının bir misyonu olmamalıdır. Bankacılığın asli görevleri arasında yer almalıdır. Ayrıca bankaların fizibilite ve projeksiyonlara verdiği önem ne yazık ki girişimcilerde bulunmamaktadır.”

SONUÇ

Mudarebe ortaklığı Kur’an-ı Kerim’de ticaretin teşvik edilmesi, Peygamberin sünneti ve mudarebe yaptığına dair sahih bilgiler münasebetiyle önemli bir finansal yöntem olarak kabul edilmektedir. Riskin taraflarca eşit düzeylerde paylaşıldığı yöntem cari çalışma hayatının ve girişimcinin desteklenmesine katkı yaparak sermaye ihtiyaçlarına da alternatif olabilecek bir finansman yöntemidir. Ancak yöntemin kullanılmasının hem bireyler arasında hem de kurumsal düzeyde yetersiz kaldığı rahatlıkla söylenebilir. Bu bağlamda kurumsal mudarebenin uygulama alanı olan katılım bankalarının yöntemi uygulamak hususunda bazı sorunlar yaşadığı ve engellere maruz kaldığı görülmektedir. Bu çalışmada katılım bankalarının tüm faaliyetlerinde uygulandığını ifade ettiği yöntemin yatırım ortaklığı ekseninde neden uygulanamadığı veya tercih edilmediği üzerinde durulmuştur. Katılım bankacılığı uzmanlarından elde edilen verilere göre şu önemli sonuçlara varılmıştır;

Öncelikli olarak katılım bankaları mudarebeyi çok yüksek riskli bir finansman yöntemi olarak kabul etmektedir. Bu nedenle yatırım ortaklığı şeklindeki mudarebe finansmanını müşterilerine sunmamaktadırlar. Faktöre yüklenen önemli değişkenler incelendiğinde murabaha veya teverruk gibi düşük riskli alternatif finansman yöntemlerinin mudarebenin tercih edilmesinin önünde ciddi engel teşkil ettiği anlaşılmaktadır. Katılım bankaları teminat alamadıkları, vadeyi ön göremedikleri ve garanti bir kâr alamadıkları bir ortaklığı bankacılık sektörünün dinamikleri açısından uygulanamaz bulmaktadırlar. Likidite sorunu yaşamamak adına alınan kredi kararları neticesinde mudarebeden elde edilebilecek muhtemel yüksek karlar göz ardı edilmektedir. Nihai olarak katılım bankaları düşük risk ve düşük kar ile çalışmayı tercih etmektedirler.

İkinci önemli faktörde katılımcılar; Türkiye’de henüz girişimcilik ekosisteminin gelişmediğini, nitelikli girişimcilerin olmadığını ve yatırım yapılabilecek düzeyde projelerin gelmediğini ifade etmişlerdir. Bu sebeplere bağlı olarak ülkede mudarebeye uygun bir ekosistemin var olmadığı, müşterilerin desteklenemeyeceği ifade edilmiştir.

Üçüncü faktör, mudarebe finansmanın şubelerden yürütülmesi halinde değerlendirme yapabilecek düzeyde entelektüel bilgiye sahip çalışanlara olan ihtiyaçtır. Mudarebenin bir yatırım ortaklığı finansmanı olması nedeniyle karar sürecinin geleneksel kredilere nazarla hızlı olması mümkün değildir. İlgili finansman kararlarının ön aşamada şubelerde verilecek olması talepleri değerlendirebilecek nitelikte personele ihtiyaç olacağı veya danışmanlık hizmeti alınması gerektireceği sonucunu ortaya koymuştur. Bu durum ek çalışan maliyeti oluşturması hasebiyle mudarebenin önündeki bir diğer önemli faktör olarak görülmektedir.

Bir diğer faktör katılım bankacığına ilişkin faizsizlik ilkesine bağlı bir mevzuatın olmayışı ve tabi olunan mevzuatın İslami finans yöntemleri bağlamında yeterli düzeyde detaylandırılmamasıdır. Dolaysıyla katılımcılar, cari mevzuatın mudarebe yöntemini uygulamak hususunda henüz yeterli olmadığını düşünmektedirler.

Analizlerde son ve en düşük açıklama oranına sahip faktör; müteşebbislere ilişkin ortaya çıkan bazı soru işaretleridir. Son faktörün değişkenleri incelendiğinde katılım bankalarının projenin gelecekte başarısız olacağına dair öngörüsü, müteşebbisin yatırım konusunda ehil olmadığı kanaati ve müteşebbise duyulan güvensizlik mudarebenin önünde bir diğer önemli set olarak belirlenmiştir.

Sonuç olarak İslami bankacılıkta geçmişten günümüze çokça karşılaşılan riski paylaşma, ortaklık kurma ve reel sektörün (üretim ve ticaret) desteklenmesi gibi kavramların yüksek risk içeren mudarebe yöntemi bağlamında değerlendirilmediği anlaşılmıştır.

Kaynak: Dergi Park