İslami finans, en yalın haliyle konvansiyonel finans sisteminin yerine getirdiği tüm finansal hizmetlerin İslam hukukuna uygun olarak gerçekleştirilmesidir (Çetin, 2021b). İslami finans sisteminin temel ilkesi hiç şüphesiz ki faiz yasağıdır. İslam hukukunda, risk üstlenilmeden, emek sarf edilmeden ve taraflar arasında önceden belirlenmiş artış faiz kabul edilerek yasaklanmıştır. Oysa ticaret sonucu sermayede meydana gelen kâra bağlı artış İslam hukukuna uygun kabul edilmekte ve teşvik edilmektedir (Çetin, 2021c). Her ne kadar faiz yasağı İslami finansın öne çıkan ilkesi olsa da bir finansal işlemin, İslami olabilmesi için faiz yasağının yanı sıra İslam hukukunda yer alan diğer temel ilke ve yasaklara da uyması gerekir. Bu temel ilke ve yasaklar; kumar ve şans oyunları (maysir) yasağı, aşırı belirsizlik ve spekülasyon (garar) yasağı, yasaklı alanlar dışında faaliyet gösterme ilkesi, kâr-zarar-risk paylaşımı ilkesi ve varlığa dayalı finansman ilkesidir (Habib, 2018). Temelinde adalet, hakkaniyet ve ticaret olan İslami finans, borç temelli bir finansal sistem yerine reel ekonomiyi destekleyen, sosyoekonomik refahı artırmayı ve gelir dağılımında adaleti sağlamayı hedefleyen bir sistem öngörmektedir (Çetin, 2021b).

İslami finans sisteminin kökenleri 1400 yıl önce İslam’ın doğuşuna kadar uzanmakla birlikte, modern anlamdaki ilk çalışmalar 1940’lı yıllarda Pakistan’da başlamıştır. Pakistanlı akademisyenler, İslam’a uygun bir finans sistemi kurmak üzere teorik tartışmalara öncülük etmişlerdir. Bu çabaların sonucunda, 1958 yılında Pakistan’da Mudaraba yöntemine göre çalışan ilk yerel banka ve 1963 yılında Mısır’da ilk ulusal İslami banka kurulmuştur. Günümüzde İslami bankacılık yalnızca İslam ülkelerinde değil neredeyse tüm dünyada faaliyet göstermektedir. 2020 yılı verilerine göre, 72 ülkede 520 İslami banka, 1447 İslami finans kurumu faaliyet göstermektedir (TKBB, 2020).

İslami sigortacılık faaliyetleri (tekafül) ilk kez 1979 yılında Sudan’da başlamış, ancak asıl önemli gelişme 2008 yılından sonra yaşanmıştır. 2008-2013 döneminde ortalama %16’lık büyüme kaydetmiştir. Küresel İslami finans sektörü içinde %1,1’lik küçük bir paya sahip olan tekafül hizmetleri, gelişmeye açık bir alandır (IFSB, 2021).

İslami sermaye piyasalarındaki ilk gelişmeler; 1978 yılında ilk İslami tahvil, 1990 yılında ilk sukuk ihracı ile başlamıştır. İlk sukuk ihracı 1990’da gerçekleşmesine rağmen yasal altyapı yetersizlikleri ve uzman insan kaynağı eksiklikleri gibi nedenlerle 11 yıl boyunca sukuk ihracı gerçekleşmemiş ve piyasa özellikle 2005 yılından sonra büyümeye başlamıştır. Sukuk, sermaye piyasalarında finansman ihtiyaçlarının İslami esaslara uygun olarak karşılanması amacıyla varlığa dayalı veya varlık temelli yapılandırılmış finansman kapsamındaki menkul kıymetlerdir. Yatırımcıya dayanak varlıklar üzerinde bölünmemiş mülkiyet hakkı ve buna bağlı olarak varlıklardan elde edilen gelir veya kârdan katılım oranında pay alma hakkı verir (Zaman, 2020).

Gayrimüslim ülkelerde İslami finans faaliyetlerine ilişkin oldukça sınırlı sayıda çalışma bulunmaktadır. Mevcut çalışmalar ise genel olarak güncelliğini yitirmiştir. Bu çalışmanın amacı, İslami finansın gayrimüslim ülkelerdeki gelişimini incelemek, bu ülkelerde İslami finans açısından karşılaşılan zorlukları tanımlamak ve bu zorlukları aşabilmek adına yapıcı öneriler sunmaktır. Araştırma kapsamı, İslami finans ülke endeksinde (IFCI- Islamic Finance Country Index) gayrimüslim ülkelerden üst sıralarda yer alan İngiltere, Amerika ve Kanada’nın yanı sıra endeks listesinde yer almamasına rağmen yaptığı önemli yasal düzenlemeleri ve Avrupa’da İslami finansla ilgili pek çok konuda ilk ülke olma özelliği taşıyan Lüksemburg ile sınırlandırılmıştır.

KÜRESEL PİYASALARDA İSLAMİ FİNANS

İslami finans açısından önemli bir dönüm noktası olan 2008 ekonomik krizi, uluslararası piyasalardaki fon daralması nedeniyle Körfez ülkelerinin kaynaklarını daha da önemli hale getirmiştir. Bu dönemde İslami finans, faize dayalı konvansiyonel finansa göre daha istikrarlı ve esnek bir yapı sergileyerek Batılı ülkelerin dikkatini çekmiştir. Sukukun krize dayanıklı yapısı ve düşük oynaklığa sahip olması, küresel finans piyasalarında sukuk talebinin artmasına neden olmuştur. 2002 yılında Lüksemburg Borsasında Avrupa borsalarının ilk sukuk kotasyonu, 2005 yılında İngiltere’nin, 2006 yılında Amerika’nın ilk kurumsal sukuk ihracı gerçekleşmiştir. 2006 yılında Dow Jones ve Citigroup ilk uluslararası sukuk endeksini yayınlamaya başlamıştır (Çetin, 2021b).

İslami finans sektörünün 2008 yılından sonra bir ivme kazanarak hızla büyüdüğü ve bu büyümesini gelecek yıllarda da sürdüreceği öngörülmektedir. İslami tahvil olarak da bilinen sukuk piyasaları konvansiyonel tahvillere alternatif olarak son beş yılda ortalama %16 büyümüştür. Özellikle, 2017 yılından bu yana ihraç edilen Yeşil sukuk ve SRI sukuk türleri, hem İslami ilkelere uygun hem de sosyal sorumlu ve/veya çevre dostu yeşil projelere yatırım yapmak isteyen yatırımcıların artan ilgisiyle karşılaşmaktadır. İslami yatırım fonları ve yeşil altyapı proje finansmanında kullanılabilecek Yeşil sukuk, gayrimüslim ülkelerin finansman gereksinimlerine cevap verebilir (Çetin, 2021a).

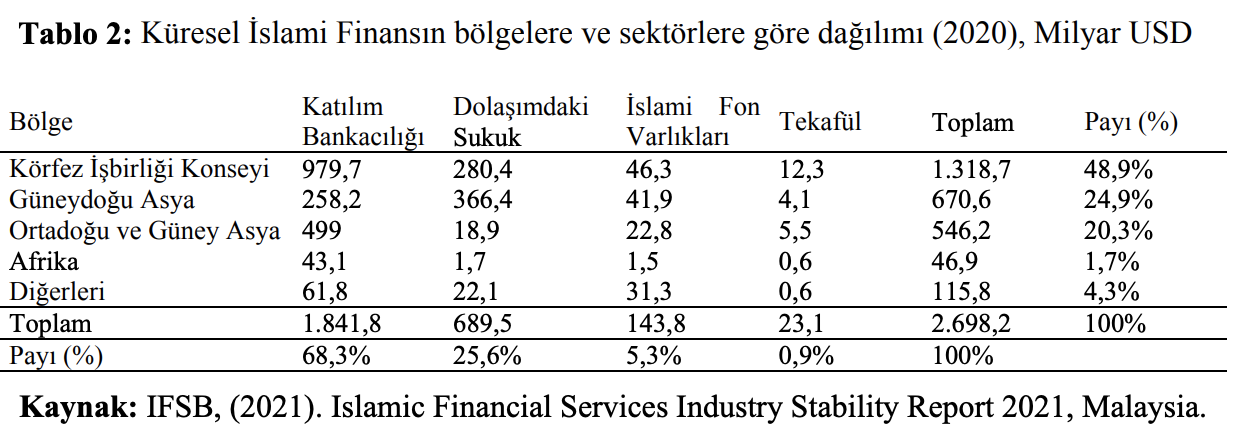

Küresel İslami finansın, finansal varlık sınıflarına ve faaliyet bölgelerine göre dağılımı Tablo 2’de sunulmaktadır.

2020 yılsonunda küresel İslami finansın toplam hacmi bir önceki yıla göre %10,7 (2019 yılı 2,44 trilyon dolar) artarak yaklaşık 2,70 trilyon dolar gerçekleşmiştir (IFSB, 2021). Bunun 1,84 triyon doları İslami bankacılık faaliyetlerinde, 689,5 milyar doları sukuk piyasalarında, 143,8 milyar doları İslami fonlarda, 23,1 milyar doları ise tekafül (İslami sigortacılık) hizmetlerinde gerçekleşmiştir. İslami finans sektöründeki en büyük pay %68,3 ile İslami bankacılığa ait olup, bankacılık sektörü her yıl ortalama %5,5 oranında istikrarlı bir şekilde büyümeye devam etmektedir (TKBB, 2020). Bankacılık sektörünü, %25,6 ile İslami sermaye piyasalarının en yaygın ürünü olan sukuk piyasaları takip etmektedir.

2020 yılsonunda küresel İslami finansın toplam hacmi bir önceki yıla göre %10,7 (2019 yılı 2,44 trilyon dolar) artarak yaklaşık 2,70 trilyon dolar gerçekleşmiştir (IFSB, 2021). Bunun 1,84 triyon doları İslami bankacılık faaliyetlerinde, 689,5 milyar doları sukuk piyasalarında, 143,8 milyar doları İslami fonlarda, 23,1 milyar doları ise tekafül (İslami sigortacılık) hizmetlerinde gerçekleşmiştir. İslami finans sektöründeki en büyük pay %68,3 ile İslami bankacılığa ait olup, bankacılık sektörü her yıl ortalama %5,5 oranında istikrarlı bir şekilde büyümeye devam etmektedir (TKBB, 2020). Bankacılık sektörünü, %25,6 ile İslami sermaye piyasalarının en yaygın ürünü olan sukuk piyasaları takip etmektedir.

Son 20 yılda küresel piyasalarda İslami finansın gelişiminde iki önemli olay rol oynamıştır. Bunlar; 2008 küresel ekonomik krizi ve 2020 COVID-19 pandemisi olarak değerlendirilmektedir.

2008 küresel ekonomik krizi, uluslararası piyasalardaki fon daralması nedeniyle Körfez ülkelerinin kaynaklarını daha da önemli hale getirmiştir. Bu durum Batılı ülkelerin İslami finans piyasalarına (özellikle sukuk piyasalarına) ilgilerinin artmasına yol açmıştır. Kriz, uluslararası piyasalar açısından olumlu etkilerinin yanı sıra olumsuz etkiler de yaratmıştır. Krizin yarattığı ekonomik çevre, İslami finans alanındaki inovasyonlara ket vurarak sektörün büyüme oranını düşürmüştür.

2020 COVID-19 pandemisi, 1930 Büyük Buhrandan bu yana dünyanın yaşadığı en büyük resesyona yol açmıştır. Pandemi döneminde İslami finans sektörünün 2020 yılında durağanlaşarak, 2,44 trilyon dolar seviyesini koruyacağı tahmin edilirken (S&P Global, 2021), beklentilerin aksine sektör büyümeye devam etmiştir. İslami finans sektörü 2020 yılında bir önceki yıla nazaran %7,61 oranında büyüyerek son 5 yılın en büyük büyüme oranını kaydetmiştir.

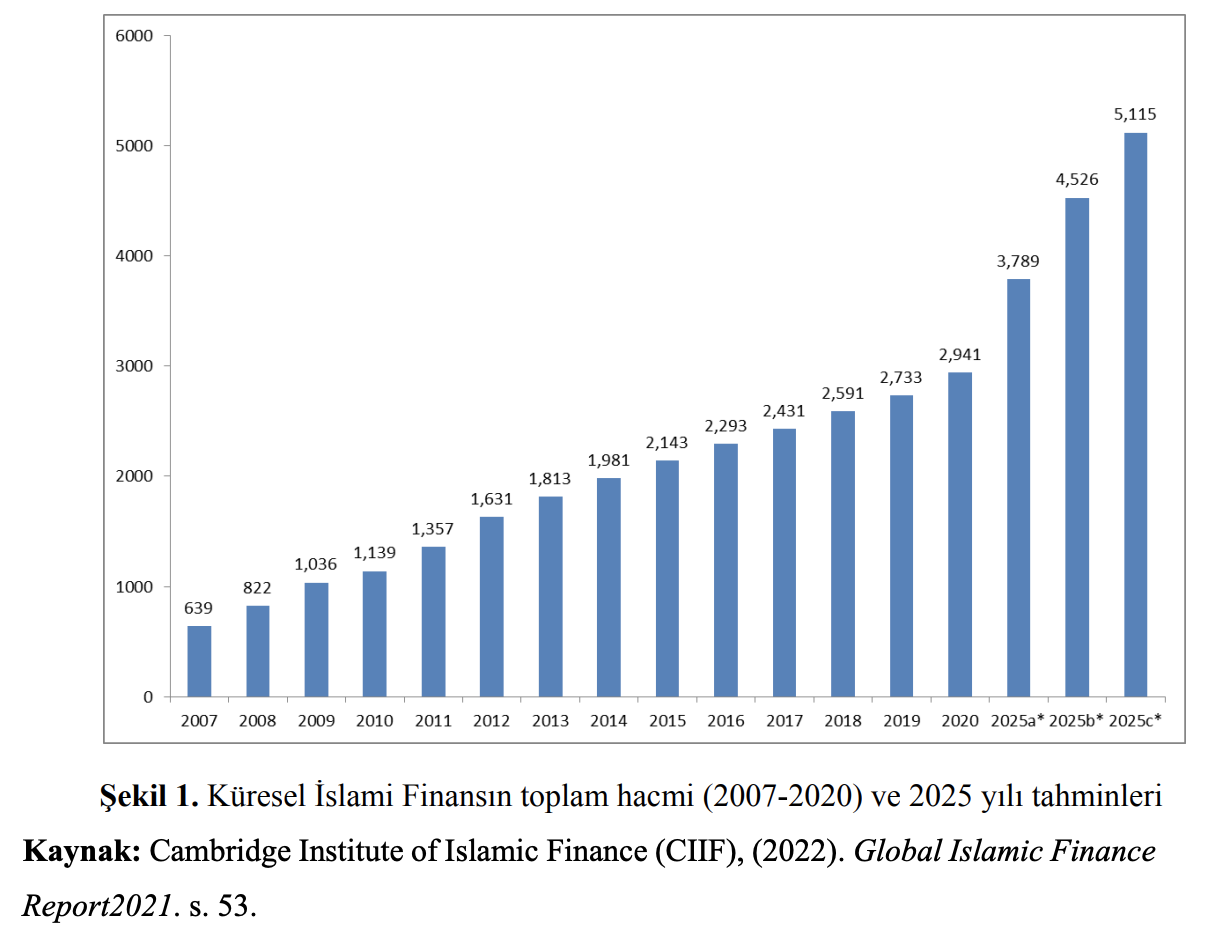

Pandemi sonrası dönemde sektörün büyüme oranlarına ilişkin çeşitli tahminler bulunmaktadır. Bunlardan en kayda değer olanlarından birisi Thomson Reuters’ın 2023 yılında küresel İslami finans sektörünün yıllık hacminin 3,8 trilyon dolara ulaşacağına ilişkin tahminidir (TheCityUK, 2019). Bir diğer önemli tahmin ise Cambridge İslami Finans Enstitüsü’nün 2025 yılında sektörün hacmine ilişkin tahminidir.

Cambridge İslami Finans Enstitüsü’ne göre İslami finans sektörünün 2025 yılındaki toplam hacminin;

Cambridge İslami Finans Enstitüsü’ne göre İslami finans sektörünün 2025 yılındaki toplam hacminin;

- (2025a) 2016-2020 dönemi büyüme oranları (%6.54) ile büyürse 3,789 trilyon $ (%50 olasılık)

- (2025b) 2010-2020 dönemi büyüme oranları (%11.34) ile büyürse 4,526 trilyon $ (%30 olasılık)

- (2025c) 2015 yılı önce büyüme oranları (%14.84) ile büyürse 5,155 trilyon $ (%20 olasılık) olması beklenmektedir (CIIF, 2021).

İNGİLTERE’DE İSLAMİ FİNANS

İngiltere, Batı ülkeleri arasında İslami finans sektörünün en fazla gelişme kaydettiği ülkelerin başında gelmektedir. Yaklaşık 3 milyonluk (toplam nüfusun %5,1’i) Müslüman nüfusuyla İngiltere İslami finans faaliyetlerinde küresel piyasalarda söz sahibi olmaya adaydır. İngiltere’de İslami finans sektörünün büyümesindeki en önemli itici güç, “Londra’nın İslami finans merkezi olması” hedefine ulaşmak için hükümetin bu konuyu çok ciddi bir şekilde ele alması, destekleyici mali ve vergisel düzenleyici politikaları erken bir dönemde başlatarak hızla hayata geçirmesidir (TheCityUK, 2019: 21). 2013 yılında İngiltere Başbakanı David Cameron, tarihinde ilk kez gayrimüslim bir ülkede, Londra’da toplanan “9. Dünya İslami Ekonomik Forumu”’ndaki konuşmasında bu arzusunu açıkça dile getirmiştir.

İngiltere’de, 2021 yılı itibariyle İslami finans sektörünün toplam büyüklüğü yaklaşık 19 milyar dolar olup (Dajani, 2020), bunun yaklaşık 5,5 milyar doları İslami bankacılık faaliyetlerinde gerçekleştirilmiştir (TheCityUK, 2020). Mevcut eğilimler, altyapı projelerinin finansmanında İslami finansın rolünün önümüzdeki yıllarda artmaya devam edeceğini göstermektedir. İngiliz hükümetinin İslami finansa ilişkin yaptığı hukuki düzenlemeler ve vergi teşvikleri, Londra borsasının bu tür büyük projelere fon sağlamada etkin bir rol oynamaya aday olduğunu göstermektedir.

İngiltere’de İslami Finansın Tarihsel Gelişimi

- İngiltere’deki İslami finans faaliyetlerinin tarihsel gelişimi şöyledir:

- 1980’li yıllarda ülkedeki ilk İslami finans faaliyetleri, Körfez İşbirliği Konseyi (KİK) ülkelerinde yerleşik İslami bankaların, likidite yönetimi işlemleri için fiziksel varlık desteği olarak Londra Metal Borsası’na (LME) üye firmalar tarafından sağlanan metalleri kullanmaları ile başlamıştır (Wilson, 2008).

- 1982 yılında Dar Al-Maal Al-Islami Trust (DMI), Lüksemburg Yatırım Şirketi ve Lüksemburg Tekafül Şirketi’ne fon sağlamak üzere Londra’da bir ofis açmış ve bir yıl sonra İngiliz Müslümanların ihtiyaçlarını karşılamak üzere Takaful UK Limited’i kurmuştur (Belouafi & Chachi, 2014).

- 1983 yılında ilk tam gelişmiş İslami ticari bankasına olan Al-Baraka Bank İngiltere’de faaliyete başlamıştır (TheCityUK, 2019).

- 1986 yılında İngiliz yatırım bankası Kleinwort Benson tarafından Körfez Ülkelerinden fon çekmek amacıyla ilk İslami fon başlatıldı.

- 1995 yılında Loughborough Üniversitesi, İslami bankacılık ve finans öğretimini Master düzeyinde kabul eden ve benimseyen ilk batı üniversitesi oldu (Belouafi & Chachi, 2014).

- 2003 yılında İslami finansın vergi ve diğer hukuki alanlarında düzenlemeler yaparak mevzuatını İslami finansa uygun hale getiren ilk Avrupa Birliği üyesi olmuştur.

- 2003 yılında İngiliz Hükümeti tarafından “İngiltere İslami Finans Sekreterliği” kurulmuştur. Bu kurumun görevi, İslami finansa ilişkin İngiliz hukuk sistemini uyumlu hale getirmek ve İslami finansal araçların bilinirliliğini arttırarak, sektörün ulusal ve uluslararası profilini geliştirmektir (Belouafi & Chachi, 2014).

- 2003 yılında, İngiltere merkezli HSBC Bank bünyesinde İslami bankacılık bölümü faaliyete başlamıştır.

- 2004 yılında HSBC Amanah birimi (Malezya) ve bünyesinde merkezi Şer’i danışma kurulu oluşturulmuştur. Türkiye Cumhuriyeti’nin ilk hazine sukuk ihracına ilişkin fetva onayının da alındığı HSBC Amanah Şer’i danışma kurulu, dünya çapında pek çok kurumsal ve hazine ihraçlarına sukuk fetva onayı vermektedir (İşte Finans, 2012).

- 2005 yılında İngiltere’nin ilk sukuk ihracı Lloyds TSB tarafından gerçekleştirilen, 261 milyon dolarlık muşaraka sukuk ihracı olmuştur. Bu ihraç, aynı zamanda Avrupa genelindeki ilk özel sektör sukuk ihracıdır.

- 2006 yılından itibaren İslami finansal araçlar, Londra Borsası’nda uluslararası düzeyde işlem görmeye başlamıştır. Borsanın derinliği ve genişliği, İslami finansal araçlara geniş bir yatırımcı havuzuna ve ikincil piyasa likiditesine erişim imkânı sunmaktadır.

- 2013 yılında Londra Borsası “İslami Finans Piyasası Endeksini” başlatmıştır.

- 2014 yılında İngiltere, 200 milyon sterlinlik İcara sukuk türünde ilk hazine sukuk ihracını gerçekleştirmiştir. Bu ihraç, İngiltere sukuk piyasasının dönüm noktası olarak değerlendirilmiş ve sonrasında ihraçlar hız kazanmıştır (TheCityUK, 2019).

İngiltere’de İslami Finansın Hukuki Altyapısı

İslami finansal araçların gelişebilmesi için uygun hukuki altyapının varlığı son derece önemlidir. İslami finansal araçlar arasında en hızlı büyüyen varlık sınıfı olarak dikkat çeken Sukuk’ta ihraca konu olan varlığın sukuk yatırımcısına devredilmesi ve sonrasında bir sözleşme ile varlığın kullanım hakkının ihraççı kuruma verilmesi gerekmektedir. Bu durumda söz konusu varlığa ilişkin yararlanma hakkı veren mülkiyet ve yasal mülkiyet söz konusu olmaktadır.

Türk Hukuk’unun da dâhil olduğu Medeni hukuk sisteminde ve İslam hukuku ile birlikte Medeni hukukun uygulandığı Körfez ülkelerinde, varlık üzerinde tek bir mülkiyet hakkı tanınmakta ve “yararlanma hakkı veren mülkiyet” hakkı tanınmamaktadır. Bu durumun yarattığı mülkiyet sorunun üstesinde gelinebilmesi için varlık kiralama şirketleri (VKŞ) kurulmuştur. Böylece söz konusu varlık, VKŞ’ye devredilerek varlığın yatırımcıya devri şartı sağlanmış olmaktadır. Oysa aralarında İngiltere’nin de olduğu Anglo-Sakson ülkelerinde uygulanmakta olan Ortak Hukuk (common-law) sisteminde yararlanma hakkı veren mülkiyet de dâhil varlıkların iki hukuki sahibi bulunabilmektedir.

Ortak hukuk sisteminde varlıkların mülkiyetine ilişkin trust hukuku uygulanabilmektedir. Trust hukuku, taraflar arasındaki güven ilişkisini esas alarak, hem varlıktan yarar sağlayan tarafın haklarını koruyacak hem de varlığı yönetecek tarafın tasarruf yetkisini geniş ölçüde gözetecek bir sistemdir.

Trust, mülkiyet hakkının bölünebilirliği esasına dayanmaktadır. Varlığa ilişkin yasal mülkiyeti elinde bulunduran taraf ile varlıktan yaralanma hakkını elinde bulunduran tarafın ayrı kişiler olduğu bir sistem öngörmektedir. Trust hukukunda özel bir amaca yönelik olarak bir varlığın, malın veya sermayenin iki ayrı hukuki sahibi bulunabilmektedir: (1) Varlığa ilişkin yararlanma hakkını bulunduran “Yararlanıcı” (beneficiary), (2) Varlığı yönetme ve idare etme hakkını bulunduran, yasal malik “Yediemin/ Güvenilen” (trustee).

Yediemin, varlığı devralan gerçek veya tüzel kişi olarak, varlığın korunmasını sağlamakla ve yararlanıcının çıkarları doğrultusunda hareket etmekle yükümlüdür (Harrison, 2001: 11). Yedieminin, trust sözleşmesinin amacına aykırı davranması veya varlığı korumak üzere gerekli özeni göstermemesi halinde, yararlanıcının bu duruma karşı çıkma imkânı bulunmamaktadır. Ancak Hakkaniyet Hukuk’una (Equity Law) göre yararlanıcının şahsi bir dava açarak zararını talep etme hakkı bulunmaktadır. Yararlanıcıların şirket yönetiminde oy hakkı da bulunmamakta ve yalnızca trust sözleşmesinde belirtilmesi kaydıyla bazı konularda karar alınması için genel kurulda irade belirtmeleri mümkün olabilmektedir (Çetin, 2021b).

Bu sistem sayesinde ortak hukuk sisteminin uygulandığı ülkelerde sukuk ihraçları için uygun hukuki altyapı sunulmuş olmakta ve sistemin İslami finansal araçlara uygun hale getirilmesi için çok fazla değişikliğe ihtiyaç duyulmamaktadır.

İngiltere’de İslami Bankacılık ve Sukuk Piyasaları

Batı’daki ilk İslami banka Lüksemburg’da kurulmuş olmasına rağmen, İngiltere İslami finansın Avrupa’ya giriş kapısı olmuştur. Gerekli yasal ve organizasyonel altyapıyı kurarak İslami bankacılık faaliyetlerini teşvik etmiş ve Avrupa’da en çok İslami bankaya ev sahipliği yapan ülke olmuştur. İngiltere’de beş tam şeriat uyumlu banka bulunmaktadır. Bu rakam, batı ülkeleri arasında en çok tam şeriat uyumlu banka sayısıdır. Bunlar kuruluş yılı sırasıyla; Bank of London and The Middle East (2007), Gatehouse Bank (2008), Qatar Islamic Bank UK (2008), Abu Dhabi Islamic Bank (2013)’dır. Ayrıca, 16 konvansiyonel bankada İslami finansal hizmetler sunulmaktadır (Belouafi & Chachi, 2014; TheCityUK, 2019). İslami bankacılık faaliyetlerinin İngiltere’deki toplam hacmi 2019 yılı itibariyle yaklaşık 5,5 milyar dolardır (TheCityUK, 2019).

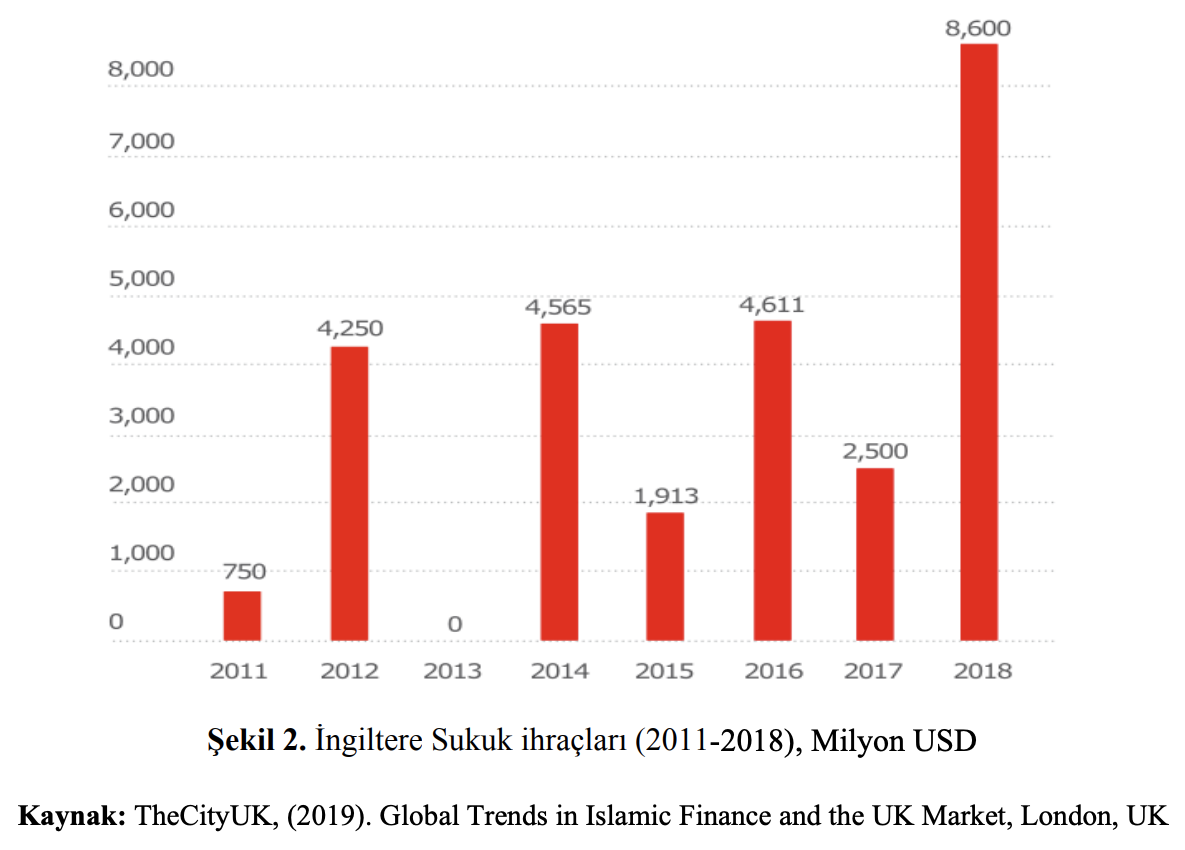

İslami bankacılık faaliyetlerinin yanı sıra İngiltere 2014 yılında gerçekleştirdiği ilk sukuk ihracı ile de dikkat çekmektedir. 2019 itibariyle, Londra borsasında 72 uluslararası sukuk ihracı ile 53 milyar doların üzerinde fon sağlanmıştır (TheCityUK, 2019). 2011-2018 yıllarına ilişkin İngiltere sukuk ihraç verileri Şekil 2’de yer almaktadır.

Londra borsası verilerine göre, 2018 yılında 8,6 milyar dolar değerinde sukuk ihracı yapılmıştır. Her ne kadar sukuk ihraçlarının yıllara göre dağılımı dalgalanma gösterse de, Avrupa ülkesinde yapılan bu ihraçlar küresel anlamda sukukun yalnızca Müslüman ülkelerde değil, gayrimüslim ülkelerde de yükseliş eğiliminde olduğunu göstermektedir.

Londra borsası verilerine göre, 2018 yılında 8,6 milyar dolar değerinde sukuk ihracı yapılmıştır. Her ne kadar sukuk ihraçlarının yıllara göre dağılımı dalgalanma gösterse de, Avrupa ülkesinde yapılan bu ihraçlar küresel anlamda sukukun yalnızca Müslüman ülkelerde değil, gayrimüslim ülkelerde de yükseliş eğiliminde olduğunu göstermektedir.

İngiltere’de İslami Finans Eğitimi

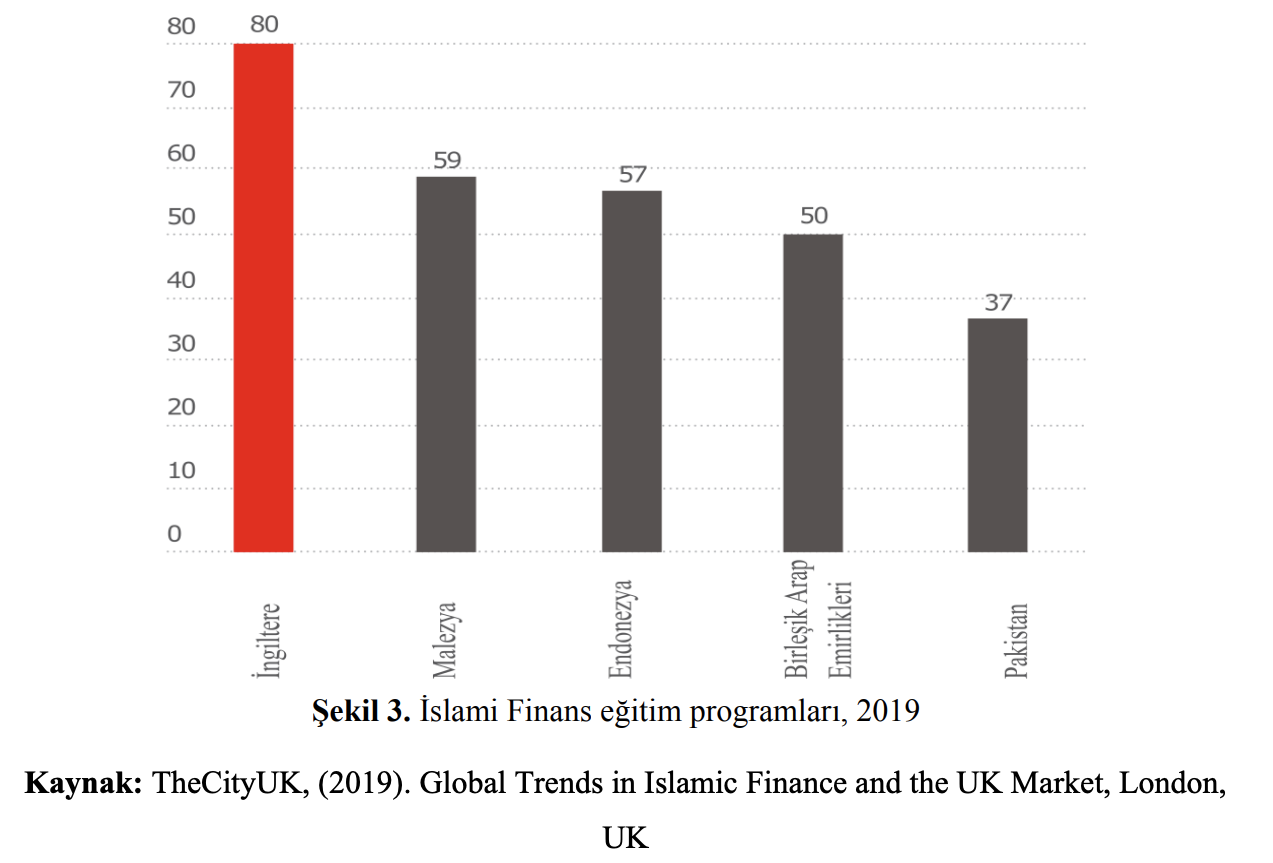

İngiltere, diploma ve sertifika programları ile büyüyen küresel İslami finans pazarında akademik ve profesyonel eğitim programlarında en ön sırada yer almaktadırlar. İngiltere’de İslami finans ve bankacılık eğitimlerinin 40 yıllık geçmişi bulunmaktadır. 1981’de Leicester Üniversitesi bünyesinde ilk “Uluslararası İslam Ekonomisi Kurumu”, 1985 yılında ise Oxford Üniversitesi’nde “Oxford İslami Eğitimler Merkezi (Oxford Centre for Islamic Studies)” kurulmuştur. Merkez bünyesinde İslami finans ile ilgili eğitim, seminer ve konferanslar düzenlenmekte, bilimsel araştırmalar yapılmakta, lisansüstü eğitim ve araştırma bursları verilmektedir. Loughborough Üniversitesi 1995 yılında İngiltere İslam Vakfı ile koordineli olarak “İslami Bankacılık ve Finans Eğitimi” programını yüksek lisans düzeyinde açan ilk batı üniversitesi olmuştur (Belouafi & Chachi, 2014). Dünyada en çok İslami finans eğitim kurumuna sahip beş ülkeye ait veriler Şekil 3’te sunulmaktadır.

Şekil 3’e göre, İngiltere İslami finans eğitiminde, İslami finans alanında dünya lideri kabul edilen Malezya’nın çok önündedir. 2017 yılı itibariyle Malezya’da 59 kurum ve üniversitede profesyonel düzeyde İslami finans programı yürütülürken, İngiltere’de 80 program yürütülmektedir. İngiltere’de bu rakamın 2020 yılı itibariyle 90’ın üzerinde olduğu öngörülmektedir (TheCityUK, 2020) 3 .

Şekil 3’e göre, İngiltere İslami finans eğitiminde, İslami finans alanında dünya lideri kabul edilen Malezya’nın çok önündedir. 2017 yılı itibariyle Malezya’da 59 kurum ve üniversitede profesyonel düzeyde İslami finans programı yürütülürken, İngiltere’de 80 program yürütülmektedir. İngiltere’de bu rakamın 2020 yılı itibariyle 90’ın üzerinde olduğu öngörülmektedir (TheCityUK, 2020) 3 .

İngiltere’de İslami Finansın Karşılaştığı Zorluklar

Gayrimüslim ülkeler arasında İslami finansın gelişimi açısından en uygun zeminin sunulduğu ülke İngiltere’dir. Her ne kadar İslami finansın toplam hacmi artmaya devam etse de, İslami finansın İngiltere’deki gelişiminin önünde bazı zorluklar bulunmaktadır. Bu zorluklar kısaca şu şekilde sıralanabilir:

- Mevcut Başbakan Boris Johnson’ın İslam karşıtı tutumu

- Özel finansal kuruluşlarının İslami finansa ilgilerinin azalması

- İslami sermaye piyasası araçlarına ilişkin yapısal sorunlar (standardizasyon eksikliği, şer’i danışma kurullarına ilişkin sorunlar)

- 2008 küresel ekonomik kriz sonrası inovasyon eksikliği

- 2020 pandeminin yol açtığı ekonomik daralma

AMERİKA’DA İSLAMİ FİNANS

Dünyanın en büyük finansal piyasalarından biri olan Amerika’da 3,45 milyon Müslümanın yaşadığı tahmin edilmektedir. Amerika’da İslami finansın toplam hacmi yaklaşık 5 milyar $ (2019) olup, bir tam şeriat uyumlu banka (University Islamic Financial) ve 25 İslami finans kuruluşu faaliyet göstermektedir.

Amerika’da İslami Finansın Tarihsel Gelişimi

Amerika’da İslami finansın tarihi, 1980’lerin ortalarında Kuzey Amerika İslami Vakfı’nın iki üyesi olan Yaqub Mirza ve Bassam Osman’ın, Amana yatırım fonlarını ilk kez Indianapolis’de piyasaya sürmesiyle başlamıştır. Hizmetleri yatırım ve konut finansmanı ile sınırlı olup, yalnızca bölgesel olarak faaliyet göstermekteydiler. 1990’ların sonlarında, Amerika’nın ilk İslami bankası United Bank of Kuwait’in New York şubesi açılmıştır.

1999 yılında Amerika merkezli Dow Jones, İslami yatırım fonlarının performans ölçütü olarak kullanılan ilk uluslararası İslami piyasa endeksi olan “Dow Jones İslami Piyasa Endeksi”’ni yayınlamıştır (Alharbi, 2016). Daha sonra Standard and Poor’s, Financial Times Stock Exchange ve Morgan Stanley Capital International da İslami finans endeksleri yayınlamıştır. 2001 yılında Lariba Bank, küçük işletme ve konut finansmanı sağlamak üzere İslami ilkelere uygun fon arz etmiştir.

2006 yılında ise Dow Jones Sukuk endeksini yayınlamaya başlamıştır. Endeks, tüm dünyada sukuk yatırımlarına ilişkin önemli bir gösterge olarak kabul görmektedir. Amerika’da günümüze kadar iki büyük sukuk ihracı gerçekleştirilmiştir. Bunlar; 2006 yılında Petrol ve gaz varlıklarını dayanak varlık olarak gösteren East Cameron sukuku ve 2014 yılında uçak kiralama gelirlerine dayalı General Electric sukukudur (Çetin, 2021b). East Cameron sukuku iflas etmiştir, ancak General Electric sukuku iyi performans göstermektedir.

2020 yılsonu itibariyle Amerika’da faaliyette olan 25 İslami finans kurumu bulunmaktadır ve bunların varlık büyüklüğüne göre ilk üçü American Islamic Finance House, University Bank ve Harvard Islamic Finance Project’tir. University Bank’ın bir yan kuruluşu olan University Islamic Financial, ABD’deki ilk ve tek tam şeriat uyumlu bankadır. 2013 yılında JP Morgan, İslami bankacılık hizmetleri sunmaya başlamış, bunu Standard Chartered Bank gibi yatırım bankaları takip etmiştir.

- Amerika’da İslami finans alanında yaşanılan ilkler şunlardır:

- 1990 yılında, ilk İslami banka – United Bank of Kuwait faaliyetlerine başladı.

- 1995 yılında, ilk İslami finans araştırma merkezi – Harvard Islamic Finance Project kuruldu

- 1999 yılında, ilk uluslararası İslami piyasa endeksi- Dow Jones Islamic Market Index başlatıldı.

- 2001 yılında, ilk İslami fon – Lariba Finance kuruldu.

- 2006 yılında, ilk sukuk ihracı- East Cameron gerçekleştirildi.

- 2006 yılında, ilk uluslararası sukuk endeksi-Dow Jones Sukuk Index başlatıldı.

- 2013 yılında, JP Morgan İslami bankacılık faaliyetlerine başladı.

Amerika’da İslami Finansın Karşılaştığı Zorluklar

11 Eylül saldırıları sonrasında, Amerika’da İslam yaşanan artış ve ülkede faaliyet gösteren İslami finansal kuruluşların İslami terör örgütlerini finanse ettiğine dair iddialar (ki bu iddialar kanıtlanamamıştır), İslami finansın gelişimine büyük bir sekte vurmuştur. Bunun yanı sıra İslami gereklilikler, İslami finansın Amerika’da yaygınlaşmasını zorlaştırmıştır. Amerikalı yatırımcılar şeriat uyumlu ürünlere hala aşina olmadıklarından, İslami finansal ürünler için ikincil piyasa yeterince gelişememiştir. Bu durum, İslami ipotek kredisi verenlerin likit kalmakta güçlük çekmesi yol açmaktadır. Sırasıyla 2001 ve 2003 yıllarından başlayarak, Amerikan mortgage kuruluşları Freddie Mac ve Fannie Mae, İslami finans piyasasında likidite sağlamak için bir milyar dolardan fazla İslami ipotek ürünleri satın almış ve böylece, Amerika’da İslami ipoteklerin ana yatırımcıları haline gelmişlerdir (Alharbi, 2016).

Amerika’da anayasanın bir dine özel ayrıcalık tanınmamasına ilişkin yasaklayıcı hükümleri gereği, İslami finansa özgü yasal mevzuat bulunmamaktadır. Ancak bu durum İslami finansal kurumların kuruluşuna veya faaliyetlerine herhangi bir engel teşkil etmemektedir.

Geleneksel Amerikan finans kurumları için geçerli olan katı lisanslama ve denetim standartları, İslami finans hizmetleri sunan finans kurumları için de geçerlidir. Bu nedenle, İslami finans kurumları, kurumsal yönetim, bankacılık ve sigorta faaliyetlerini düzenleyen eyalet ve federal yasalara tabi, devlet tarafından yetkilendirilmiş kuruluşlar olarak faaliyet göstermektedir (Güçlü & Kılıç, 2019).

Amerika’daki İslami finans hizmet sağlayıcılarının karşılaştığı temel zorluk, hem şeriat hem de geçerli eyalet ve federal bankacılık düzenlemelerine uygun ürünler sunmaktır. Ancak, geleneksel bankacılık düzenlemesinden farklı olarak, Amerika’da İslami finans düzenlemeleri piyasa odaklıdır. Yani, federal ve eyalet otoriteleri, İslami finansal ürünler sunmak isteyen uluslararası finans kuruluşlarından gelen başvurulara ve sorulara, duruma göre yanıt vermektedir. Sonuç olarak, Amerika’da şeriat uyumlu bir banka (University Islamic Financial), yasaların belirlediği yeni finansal ürünler veya hizmetler sunma kriterlerini ve kredibilite gereksinimlerini karşılamalıdır. Amerika’da İslami finans sisteminin gelişebilmesi için yasal altyapının İslami finansın temel ilke ve kurallarıyla uyumlu hale getirilmesi gerekmektedir (Dajani, 2020).

Amerika’da İslami finansın karşılaştığı zorluklar kısaca şu şekilde sıralanabilir:

- 11 Eylül saldırıları sonrası artan İslam karşıtlığı

- Yetersiz ikincil piyasa talebi

- Ayrımcılık karşıtı yasalar gereği İslami finansa özel hukuki düzenleme yapılamaması

- Bankaların sadece sabit getirili ve faizli menkul kıymetlere yatırım yapabilmesi

- Bankaların faiz oranı yüzdelerini açıklama zorunluluğu

- İslami finans kuruluşlarının hem geleneksel finans kuruluşlarına ilişkin şartları (sermaye yeterliliği, şeffaflık ilkesi vb.) hem de İslami finansa uygun şartları sağlamak zorunda olması

- Raporlama ve muhasebeleştirme zorlukları

- İslami finans kuruluşlarının hem geleneksel finans kuruluşlarına (sermaye yeterliliği, şeffaflık ilkesi vb.) hem de İslami finansa ilişkin şartları sağlamak zorunda olması

- İhraç süreçlerindeki standardizasyon eksikliği

- Vergilendirme zorlukları

KANADA’DA İSLAMİ FİNANS

Kanada’da, 2020 yılı itibariyle yaklaşık 1,5 milyon Müslüman yaşamaktadır. Bu da Müslümanları toplam nüfusun %4’ü ile ülkedeki en büyük ikinci din haline getirmektedir. Genel olarak, önümüzdeki on yılda Kanadalı Müslümanların sayısının iki katına çıkacağı tahmin edilmektedir. Ayrıca, Kanada’daki Müslüman topluluk, genç nüfus olduğundan, ipotek, araba, konut, sigorta, kredi kartları ve tüketici kredileri için büyük bir potansiyele sahiptir. Kanada’nın küresel rekabet gücü ve iş yapma kolaylığı, AAA kredi notu, güçlü risk yönetim mekanizmalarına sahip iyi denetlenen finansal piyasası, sağlam bir bankacılık sistemi ve birçok İslami finansal ürünle uyumlu finansal sistemi ile bir araya geldiğinde, İslami finans sektörü için uygun bir altyapı sunmaktadır.

Kanada’da United Muslim Financial, Habib Canadian Bank, Al-Ittihad Investment gibi çok sayıda İslami finans kurumu bulunmaktadır. 2006 yılında Anwar Global Properties Inc. Ortadoğulu yatırımcıları hedefleyen 498,1 milyon CAD$ değerinde ilk icara sukuku ihraç etmiştir. Toronto’yu küresel bir finans merkezine dönüştürmek isteyen bir kamu-özel kuruluşu olan Toronto Financial Services Alliance’a göre, Kanada bankacılık sektörü 2020 yılı itibariyle yaklaşık 18 milyar dolar değerinde Şeriat uyumlu ipoteğe sahiptir. Ayrıca, Kanada hem İslami hem de çevresel ve sosyal açıdan sorumlu yatırımların bir kombinasyonunu kullanarak uluslararası sukuk ihraç ederek (SRI ve yeşil sukuk vb.), yerel altyapı yatırımında 130 milyar dolarlık bir hacim yaratacak potansiyel taşımaktadır (Maierbrugger, 2020).

Kanada’da İslami finans sektörünün gelişmesinin muhtemel olduğu bir diğer alan da tekafül hizmetleridir. Manulife Financial ve Sun Life Financial gibi büyük sigorta şirketleri, Malezya ve Endonezya’da açtıkları tekafül bazlı sigorta iştiraklerinden deneyim kazanmakta ve İslami sigorta ürünleri geliştirmektedir. Özetle, gelecekte önemli ölçüde artacak olan Müslüman bir nüfusa sahip Kanada, İngiltere’nin izinden gitmekte ve yabancı yatırımcıların artan ilgisiyle birlikte İslami finans için Batılı bir merkez haline gelmektedir (Maierbrugger, 2020). Ancak, Kanada’da İslami finansın gelişebilmesi için, İslami finansa yönelik bilinirliliğin artırılması ve uzman insan kaynağının yetiştirilmesi büyük önem taşımaktadır.

Kanada’da İslami finansın karşılaştığı zorluklar kısaca şu şekilde sıralanabilir:

– İslami finansal ürünlerin bilinirliliğinin az olması

– İkincil piyasa ve likiditenin yetersiz olması

– Uzman insan kaynağının yetersiz olması

– İslami lobicilik faaliyetlerinin zayıf olması

– Şer’i danışma kurulları ve standardizasyon eksikliği

– Raporlama ve muhasebeleştirme zorlukları

LÜKSEMBURG’DA İSLAMİ FİNANS

Avrupa’da İslami finans, İngiltere’den çok önce Lüksemburg’da başlamıştır. Lüksemburg, Avrupa’da ve hatta dünyada İslami finansa ilişkin pek çok ilke imza atmıştır. Lüksemburg’da, 111 İslami fon ve borsada işlem gören 16’dan fazla sukuk bulunmaktadır (Bataineh, 2010). 2015 yılına kadar Lüksemburg, 5 milyar Euro’dan fazla İslami varlığı yönetmiştir.

Ülkede İslami finansın gelişim süreci şöyledir:

– 1978 yılında, Batılı ülkelerdeki ilk İslami finans kurumu olan Islamic Finance House Universal Holding S.A, ülkede faaliyet göstermek üzere lisans almıştır (Abdul Rahman, 2007).

– 1983 yılında, Avrupa’daki ilk İslami sigorta şirketi, Bahreyn’li Solidarity Group tarafından Lüksemburg’da kurulmuştur (Collier, 2008).

– 2002 yılında Lüksemburg borsası, Avrupa’da sukuk ihraçlarını listeleyen ilk borsa olmuştur. Hükümet ve birçok finans kurumu İslami finansı teşvik etmeye yönelik girişimleri desteklemektedir.

– 2004 yılında menkul kıymetleştirmeye ilişkin Lüksemburg Kanunu, sukuk ihracına izin verecek şekilde revize edilmiştir.

– 2009 yılında Lüksemburg Merkez Bankası (LCB), İslami Finansal Hizmetler Kurulu’na (IFSB) katılan ilk Avrupa merkez bankası olmuştur.

– 2010 yılında, Lüksemburg Vergi Dairesi, bazı İslami finansal ürünlerin doğrudan ve dolaylı vergi uygulamalarına açıklık getirmiştir. Konvansiyonel ve İslami fonların herhangi bir üye devletten alınan tek bir yetkiye dayanarak serbestçe hareket etmesine izin veren düzenlemeyi kabul eden ilk Avrupa ülkesi olmuştur.

– 2010 yılında Lüksemburg Merkez Bankası, Uluslararası İslami Likidite Yönetim Kurumu’nun kurucu üyesi olarak, 2014 yılında Euro cinsinden ilk hazine sukukunu ihraç etmiştir.

Lüksemburg’un İslami finans açısından sunduğu önemli kolaylıklar bulunmaktadır.

Bunlar kısaca şu şekilde sıralanabilir:

– İş yapma kolaylığı

– Vergilendirme avantajları

– Düşük bürokrasi

– İslami finansa uygun hukuki altyapı

– Hükümetin destekleyici tavrı (vergi teşviki vs.)

Sunulan kolaylıkların yanı sıra İslami finansın Lüksemburg’daki gelişiminin önünde bazı zorluklar da bulunmaktadır. Bunlar kısaca şu şekilde sıralanabilir:

– Müslüman nüfusun az olması

– İkincil piyasanın yetersiz olması

– İslami finansal araçların bilinirliliğinin az olması

– Uzman insan kaynağı yetersiz olması

– Yapısal yetersizlikler (şer’i danışma kurulu ve standardizasyon eksikliği gibi)

***

Kaynak: DergiPark