Küçük ve Orta Büyüklükteki İşletmeler (KOBİ), ekonomide çok önemli bir yer teşkil etmektedir. Ülkemizde cari KOBİ tanımına giren firmalar 2021 yılı itibariyle toplam girişimlerin yüzde 99,7’sini oluşturmaktadır. Bu firmalar aynı zamanda istihdamın yüzde 71’ini sağlamakta ve toplam katma değerin yüzde 35,5’ini üretmektedir (TÜİK, 2022).

Finansal dalgalanmalar ve piyasanın aşırı ısınmalarında, ekonomi yönetiminin ve merkezi yönetimin aldığı ekonomik kararlardan doğrudan etkilenen bu şirketler 2008 Küresel Finansal Kriz süresince sermaye kayıpları yaşayarak pazar paylarını da ciddi oranda kaybetmişlerdir. Kriz döneminde talebin düşmesi, finansman kaynağına ulaşmada yaşanan sıkıntılar özellikle KOBİ’leri zor duruma sokmaktadır. Kriz dönemlerinde kapasite kullanım oranı düşen KOBİ’ler toplam sanayi üretim endekslerinde de düşüşe sebep olmuş, hatta kapanan işletme sayısının artması ile (Emir ve Eyüboğlu, 2010) işsizlik başta olmak üzere bir çok makroekonomik göstergenin bozulmasına da sebep olmuştur.

Kriz ortamlarında duran varlıklarda görülen aşırı artış, nakit akışının düzenli takip edilmemesi veya satışların nakit olarak gerçekleştirilmemesi gibi nedenler de firmaların başarısızlık sebepleri arasında yer almaktadır (Erol ve Atmaca, 2016). Nakit akışları bozulan şirketler; öz kaynak harici ek sermaye ve yatırım amaçlı ihtiyaçlarını bankalar ve diğer finansal kuruluşlardan sağladıkları krediler ile karşılamak istemiş ancak küresel kriz sürecinde darboğaza girip kaynaklara sınırlı erişim imkânı olduğu için kredi temininde sorun yaşayarak ciddi anlamda kayba maruz kalmışlardır. Tam da bu süreç akabinde ortaya çıkan kısa vadeli nakit ihtiyacı ve vade yönetimi sorunları özellikle Tedarikçi Finansmanı (TF) kavramını ortaya çıkarmış ve KOBİ’ler açısından bahse konu kredi kaynak problemini çözerek üretim ve pazarlamada yeniden toparlanma yolunda önemli bir katkı sağlamıştır. Gürsoy ve Artantaş (2021) yaptıkları literatür çalışmasında da özellikle Covid-19 krizi sonrasında KOBİ’lerin birçok ülkede benzer sorunları yaşadıkları ve kamu kesiminin desteğine ihtiyaç duyduğunu belirtmektedir. Bilhassa kriz dönemlerinde belirtilen mikro ya da makro nedenlerle şirket kapanmaları yaşanması durumunda yaşanacak şoklar kalıcı olabilecektir (Eryüzlü ve Hopoğlu, 2020). KOBİ’lerin iş akışlarının, tedarik zincirlerinin hem lojistik anlamda hem de finansman anlamında kesintiye uğraması domino etkisi ile beklenmeyen ciddi durgunluklara sebep olabilir. Tüm bu açıklamalar bize dünyada ve ülkemizde KOBİ’lerin ülke ekonomisine, istihdama, ihracat ve ithalata ve diğer tüm iktisadi büyüklüklere etki eden, önemli bir işletme türü olduğunu göstermektedir. Aslında, neredeyse sistemik öneme sahip olan bu işletmelerin artan etkisini Sovyetler Birliği (SSCB)’nin dağılması sonrası oluşan tek kutuplu bir dünyada küresel tedarik zincirlerinin önem arz ettiği küreselleşme süreci daha da hızlandırmıştır (Seyidoğlu, 2003). Küreselleşme, üniter-ulus devlet anlayışının zayıflamasına ve liberalist veya neo-liberalist politikalara hız vermiştir. Ticaretin boyutu değişerek ülkeler birbirini sadece mal satma veya alma yönünde değil, her türlü kültür ihracının da öngörüldüğü bir ekonomik perspektifle yaklaşmaya başlamıştır (Balay, 2004; Yay, 2009).

2008 Küresel krizi, ekonomik eylem ve uygulamaların daralmasına yol açarak nakit akışlarının bozulmasına ve KOBİ ölçekli şirketlerin şoklara karşı daha hassas ve kırılgan olmalarına sebep olmuştur (Kavcıoğlu, 2014; Tanrısever, 2017). Sermaye birikim yetersizlikleri ve yine üretim maliyetlerindeki artışlar tedarik zinciri sorununu beraberinde getirmiştir. Kredi darlığı yaşanan bu süreçte yeni yöntem arayışlarına mecbur kalınmış ve özellikle kısa vadeli fon kaynağı arayışı tedarikçi finansmanı ürününün doğmasına neden olmuştur.

Fon kaynağına olan talep, finans bilimi açısından uzun süre boyunca sadece para bulma ve tedarik etme olarak algılanmıştır. İşletmelerin büyümesi ve sürdürülebilirliği fon ihtiyacını daha da önemli hale getirmiştir. Finansal yönetimin temel amacı; ihtiyacı karşılayacak miktarda, zamanında ve ucuz maliyetler ile fon sağlamak, ayrıca bu fonların yatırım süreçlerini de yönetmektir. Temel iktisat ilkesi olarak kaynakları en uygun koşullarda temin ederek etkin kullanımı için programlar ve uygulama alanları oluşturmaktır (Besley ve Brigham F., 2008).

Tedarikçi Finansmanı, katılım bankacılığı prensipleri çerçevesinde ele aldığımızda, “tedarikçilerin alacaklarının karşılığı olan nakit ihtiyaçlarını önceden belirledikleri vadede karşılayabilmelerini; alıcı firmaların ise ödemelerinde esneklik kazanıp etkin satın alma yöntemi ile kesintisiz tedarikte bulunmalarını sağlayan murabaha temelli”(Kuveyt Türk, 2019) finansman ürünü olarak tanımlanmaktadır1 . Peşin alış ve vadeli satış mantığı üzerine kurulu bir sistemdir2 . Geleneksel ödeme yöntemlerimizde mal veya hizmet alımları fonlanırken tedarikçi finansmanında mal veya hizmet satışları fonlanır. Böylece sadece hammadde, ara malı vb. ürünler değil, dolaylı olarak diğer maliyetler de (işçi maliyetleri, elektrik, doğalgaz, su, kira vb.) fonlanmış olur.

Temelde standart murabaha sözleşmeleri ne kadar yaygın olsa da artan ihracat finansmanın karşılama yönünden yetersiz kalmaktadır. Ürünlerin hem şer’i uygunluğunun hem de etkin bir kullanımının olması gerekmektedir. İslam İşbirliği Teşkilatı ülkelerinde ticaretin finansmanı için yeni bir çerçeve olarak tedarikçi finansmanı vekalet sözleşmelerini önermektedir (Gundogdu, 2016).

Bu çalışma, İslam ekonomisi ve katılım bankacılığı çerçevesinde tedarikçi finansmanının KOBİ’lere sağladığı avantajları ele almaktadır. Ayrıca, tedarikçi finansmanının uygulama alanlarını, finansal piyasa ve piyasa ekonomisindeki değerini izah etmeyi amaçlamaktadır. Bir katılım bankacılığı enstrümanı olarak KOBİ ve ticari sektörlerin paydaşlarının uzun vadeli hedefleri ile örtüşen, etkin ürün tasarımı için büyük önem arz eden tedarikçi finansmanı, firmaların ve tedarik zincirlerinin sürdürülebilirliği açısından son derece önemlidir. Pazarda tutunma ve süreklilik, firmaların sürdürülebilirliğini sağlayan en önemli sacayaklarından biri olan tahsilat sorununa da müspet manada katkı sağlayacaktır.

TF, ülkemizde önce konvansiyonel bankalar tarafından uygulanmaya başlamış, merkezinde tedarikçinin olduğu, bununla birlikte tedarikçi fatura detaylarının yüklenerek, finans kuruluşu, tedarikçi ve alıcıyı birbirine bağlayan sistemlerdir (Kurtuluş, 2021). TF, reel ekonominin finanse edilmesi ve tedarik zinciri finansman yönetiminde ekonomik bir refah seviyesi yakalanması amacıyla katılım bankacılığı sektöründe ilk kez 2019 yılında Kuveyt Türk Katılım Bankası tarafından sektöre kazandırılmıştır (Kuveyt Türk, 2019). Diğer üç kamu katılım bankası ve iki özel katılım bankası tarafından da çalışmaları yapılmaktadır.

Bu araştırmanın süreç ve sonuç odakları perspektifinde, Bölüm 1’de tedarik zinciri finansmanı uygulamaları, KOBİ ve ticari sektörlere faydaları ve etkileri detaylı bir şekilde literatür çerçevesinde anlatılacaktır. Bölüm 2’de tedarikçi finansmanı yasal yapısı ve gösterge mevzuatlar anlatılacaktır. Sonuç bölümünde araştırma konusuna ilişkin tartışmalar ele alınacaktır. Bu araştırmanın sonunda elde edilecek akademik veriler, tedarikçi finansmanı ile ilgili şirket yöneticilerine yol göstermesi hedeflenmektedir. Ayrıca, düzenleme ve denetleme kurumlarının da araştırma verilerinden istifade etmesi beklenmektedir.

Tedarikçi Finansmanı Faydaları

Çalışma sermayesini artıracak başarılı bir SCF programı aslında bir ödeme prosedürü (P2P, Procedure to Pay) stratejisi ve yaklaşımının parçası olmak durumundadır. SCF için doğru teknoloji platformunun seçilmesi ve doğru finansman ortaklarının bulunması gerekmektedir. Her ne kadar SCF, finansman ile ilgili olsa da hazine, ihale veya ödeme fonksiyonlarından bağımsız düşünülemez. Dolayısı ile P2P stratejisinde bu unsurların tamamının yer alması gerekecektir. Fatura ödeme sürelerinin kısaltılması, e-fatura kullanımının artırılması, tedarikçilerle yardımlaşmanın artırılması, farklı ödeme stratejileri ve ödeme şekillerinin sunulması vs. kapsamlı bir ihtiyaç olarak ortaya çıkmaktadır (Schofer ve Fowler, 2017).

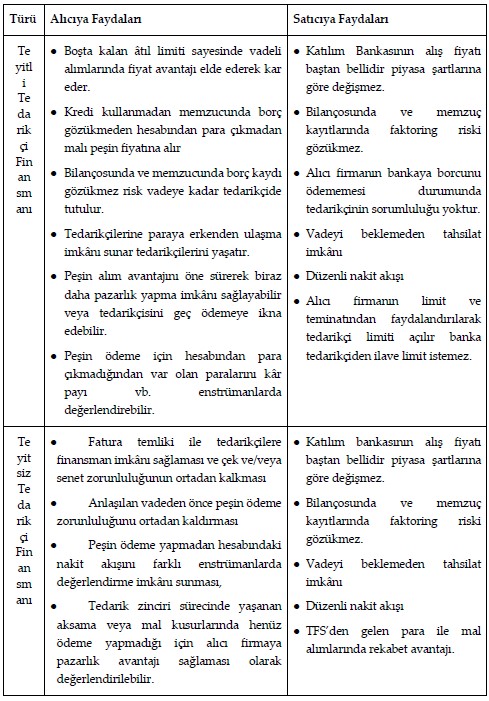

Tablo 1: Tedarikçi Finansmanı’nın Genel Faydaları

Kaynak: https://www.kuveytturk.com.tr/kobi/finansman-urunleri/nakdifinansman/tedarikci-finansmani

Kaynak: https://www.kuveytturk.com.tr/kobi/finansman-urunleri/nakdifinansman/tedarikci-finansmani

Tedarikçi Finansmanı Türleri

Teyitli Tedarikçi Finansmanı

Finansör, kurumsal alıcılar ve Türkiye ekonomisinin kılcal damarları olan KOBİ’ler olmak üzere üç paydaşın da sisteme dahil edildiği kapalı devre entegrasyon oluşturulan finansman ürünüdür. Alıcı firmaya limit açılır. Satıcı firmaya alıcı firma limitleri dâhilinde ve satıcı limiti açılır. Risk, vade gününe kadar satıcı firmada izlenir. Vade günü tahsilat alıcı firma hesaplarından yapılır (Kurtuluş, 2021). Teyitli TFS özellikleri olarak şu hususlar sayılabilir:

1. Alıcı firmaya limit açılır, satıcı firmaya alıcının limitleri dahilinde iz limit açılır.

2. Vade günü ödemeyi alıcı firma yapar. Borç yükümlülüğü alıcı firmaya aittir.

3. Risk vade gününe kadar satıcı firmada izlenir, vade günü risk alıcı firmaya devredilerek alıcıdan tahsilat yapılır.

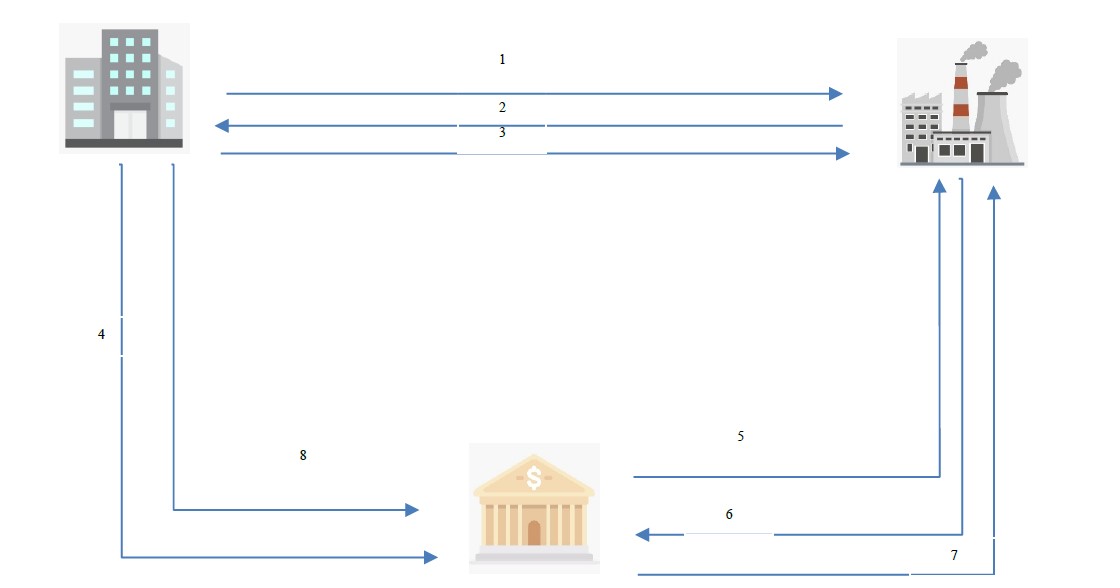

Kabaca yukarıda ifade edilen süreçlere ilişkin diyagram ve açıklamalar ise Şekil 1’de görülmektedir. Buna göre adımlar şu şekilde olmaktadır.

1. Alıcı satın alma talimatını sisteme girer.

2. Tedarikçi malları teslim eder.

3. Tedarikçi alıcıya faturayı keser.

4. Alıcı faturayı onaylar ve ödeme için bankasına gönderir.

5. Banka ödemeyi yapar veya erken ödeme için indirim de talep edebilir.

6. Tedarikçi erken ödemeyi kabul eder.

7. Banka tedarikçiye erken ödeme yaparak, satın alma finansmanını gerçekleştirmiş olur.

8. Alıcı banka ile anlaştığı çerçevede vadesi geldiğinde ödeme yapar.

Ters faktoringde, alıcı (müşteri) faturaları usulüne uygun olarak kabul ettikten sonra tedarikçilere ve onlar adına fon serbest bırakıldığı için, tedarikçilerin performans riskleri engellenir ve tek risk olarak alıcının kredi değerliliği kalmış olur. TF maliyetlerinin düşük olması aslında dolaylı olarak tedarikçinin satış yapmış olduğu alıcıya olan güveni ile de alakalıdır. Bilgi asimetrisinin olmadığı serbest piyasa koşullarında basiretli bir firma yöneticisi olan tedarikçi aslında satın alan firmanın da analizlerini yapmış olmaktadır. Her ne kadar katılım bankası kendi süreçleri çerçevesinde finansal analizlerini, mali tahlil süreçlerini sürdürerek bir limit tahsis etmiş olsa da tedarikçilerin mal talep eden tüm müşterilerine vadeli satış yaptığını söylememiz mümkün olmayacaktır. Dolayısı ile mal satın alan firmalar aslında bir anlamda güvenilir ve itibarlı firmalar durumundadır ki bu da risk düzeyini düşüren bir boyut olmaktadır.

Şekil 1: Tedarikçi Finansmanı Genel Akış

Kaynak: Yazarlar

Teyitsiz Tedarikçi Finansmanı; Banka ile alıcı firmanın herhangi bir anlaşma yapmasına (hesap açmasına dahi) gerek olmadığı, satıcı firmaların ürün/hizmetlerini önce peşin olarak Banka’ya sattığı, sonrasında vekâleten banka adına alıcı firmaya sattığı finansman modelidir. Anlaşılacağı üzere 2 taraflı yönetilen bu sisteme alıcı firmaların bankalara karşı herhangi bir yükümlülüğü bulunmamaktadır. Sadece satıcı firmaya limit açılır. Risk satıcıda takip edilir. Vade günü tahsilat satıcı hesaplarından yapılır.

Tablo 2: Alıcı ve Satıcı Perspektifiyle Teyitli ve Teyitsiz Tedarikçi Finansmanı

Kaynak: Yazarlar

Acar ve Alabacak (2022)’ın belirttiği üzere teyitsiz TFS’ler bir alacak için temlik edilememekte ve bu da KOBİ’lerin finansmana erişiminde zorluklara sebep olmaktadır. Bununla birlikte ticaretin doğal seyri ve taraflar arasındaki tedarik ilişkisinin teyit gerektiren durumlar olduğu gibi teyit gerektirmeyen durumları da içerdiği söylenebilir4. Teyitsiz TFS özellikleri olarak şu hususlar sayılabilir.

● Sadece tedarikçi firmaya kendi kredibilitesine göre limit açılır.

● Vade günü ödemeyi satıcı firma yapar. Borç yükümlülüğü satıcı firmaya aittir.

● Risk vade gününe kadar satıcı firmada izlenir. Vade gününde satıcı firmadan tahsilat yapılır.

Bu farklar düzleminde alıcı ve satıcı arasındaki ticari güven ilişkisi giderek artan bir seyirde devam ederken, aynı zamanda vade ve tahsilat sorunlarında da ciddi anlamda olumlu katkı sağlamaktadır. Alıcı ve satıcı arasındaki en temel hususlardan olan; vade, nakit, tahsilat üçgeninde soruna daha ticaretin ilk adımında müdahale ederek piyasanın önünü açan önemli bir enstrüman olma yönünde emin adımlarla ilerlemeye devam etmektedir.

KOBİ’lerin rutin yaptıkları ticaret ve satış yöntemini ve özellikle kısa vadeli satışlarının fonlanması amacıyla yapılan tedarik zinciri finansmanı piyasayı rahatlatan ve nakit akışına olumlu anlamda destek sunan bir çözüm getirebilir. Bu süreçte bankalar ve faktoring kuruluşları yapacakları istihbarat ve risk analizleri ile alacaklarını garanti altına alabilmek için risklerini minimize edebilir, alıcı-satıcı-finans kurumu üçgeninde garantili bir ödeme sistemi örneği oluşturabilir.

Türk Finansal Sisteminde ticarete konu ürünlerin satışı ve vadesi, vadesinde yapılan ticaretlerin aslında piyasa ihtiyacını tam karşılayamadığını görmekteyiz. Bu ihtiyaç sebebi ile ek ödeme ve vade değişikliği gereklilikleri ortaya çıkmıştır. Gerek nakit ihtiyacının ön plana çıkması gerekse vade değişikliği ihtiyaçları5 bu finansal yöntemin doğmasına sebep olmuştur. Aslında aşağıda da izah edeceğimiz üzere, bu ihtiyaç tüm dünyada ortaya çıkmış, ülkemizde de benzer ihtiyaçlar sebebi ile gelişmeye başlamıştır.

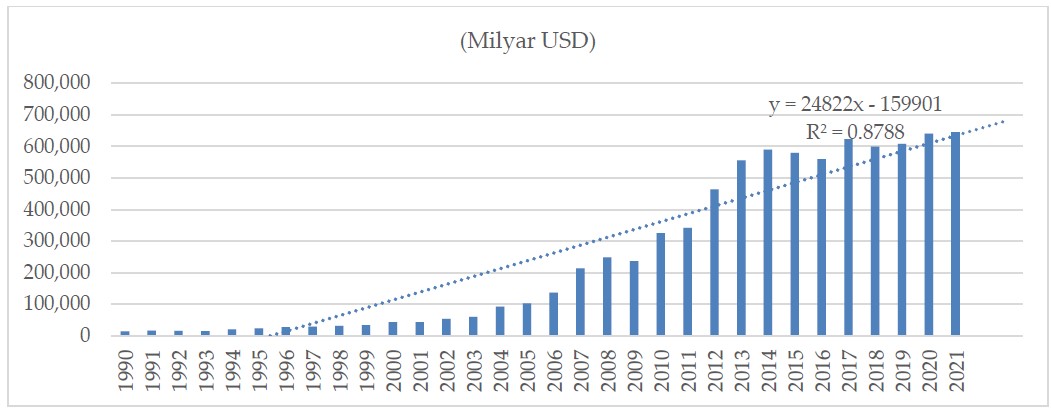

Dünyadaki faktoring sektörü ciro gelişimi özellikle son 10 yıl içerisinde ciddi bir ivme kazanmıştır. Bu durum faktoring enstrümanının giderek piyasada yer aldığı, talep gördüğü ve işleyişe destek verdiği görüntüsünü desteklemektedir. Faktoring’ in elde ettiği bu kritik rol sebebi ile yıllık %10 seviyelerindeki artışın her geçen yıl daha da büyüyeceği öngörülebilmektedir.

Şekil 2: Uluslararası Faktoring Hacmi

Kaynak: Finansal Kurumlar Birliği

Kaynak: Finansal Kurumlar Birliği

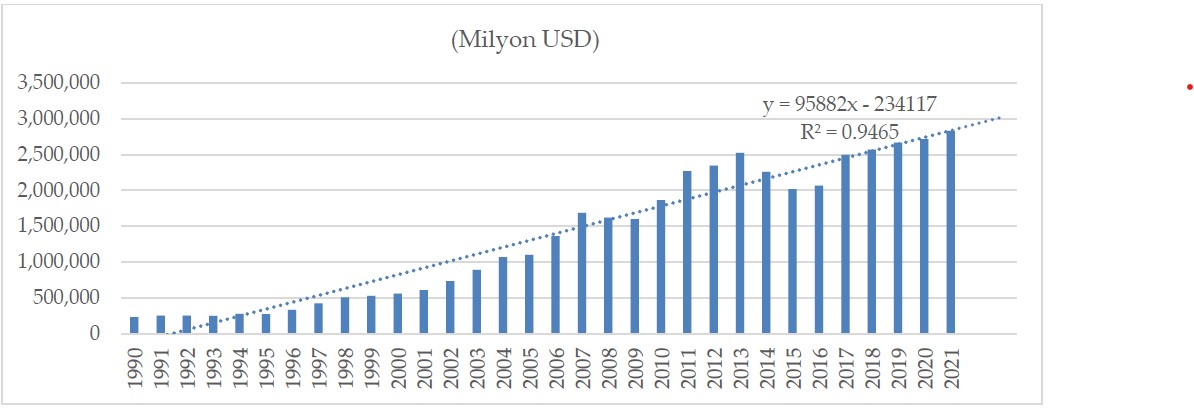

Türkiye’de ise durum dünya göstergelerine göre biraz farklılık göstermektedir. Özellikle 2015-2020 yılları arasında dünya gerçekleşmelerine göre negatif ayrıştığımız görülmektedir. Bu durumun sebepleri arasında ülkemizde yaşanan kur şoku dalgaları (2018, 2020), 2017-2020 yıllarında Kredi Garanti Fonu (KGF) tarafından verilen yüksek hacimli krediler, 2019 ve 2021 yıllarında ters faktoring yani tedarikçi finansmanı ürününün daha etkin ve efektif olarak ilgili finansal kuruluşlar tarafından kullanılması neticesinde 2015-2021 yıllarında düşüş kaydedildiği gözlenmektedir.

Şekil 3: Türkiye Faktoring Hacmi

Kaynak: Finansal Kurumlar Birliği

Kaynak: Finansal Kurumlar Birliği

Tedarikçi finansmanı KOBİ’ler ile banka ve finansal kuruluşlar arasındaki garanti ve ödeme sistemleri konusundaki sorunları azaltmak ve yapısal finans sınırlamaları ve kısıtlamalarını gevşetmek amacıyla taraflar açısından önemli bir enstrüman haline gelmektedir. Paydaşların fayda sağlaması ve nakit akışlarının sistematik hale getirilmesi için önem arz eden tedarikçi finansmanı, piyasa ve pazar gerçeklerine de olumlu anlamda hizmet etmektedir. Sermaye birikim eksiklikleri ve fon kaynağı ihtiyacına da can suyu olan enstrüman üretim tedarik zincirine ve satış politikalarına önemli anlamda yön vererek güvence sistemi oluşturmaktadır.

Türkiye’nin ihracatında çok büyük paya sahip olan Avrupa’nın ters faktoring uygulaması ile ihracatın daha da etkin hale gelmesi ve rakamların artması öngörülmektedir. Bu savı destekleyen durum ise 2019-2021 yıllarında özellikle tedarikçi finansmanı ürününün kullanımının artış gösterdiği bu süreçte ihracat rakamlarımızın da artması belirtilebilir. Finansa erişim konusunda yaşanan teminat sorunları, maliyet avantajı yönetimi ve teknolojik değişimlere ayak uydurulabilmesi tedarikçiler açısından konjonktürel bir yönetim süreci haline gelmiştir (Kavcıoğlu, 2018).

Hakan Yaşar, Ali Polat

Editör Notu: Bu metin makaleden alıntıdır. Makalenin tamamını okumak için kaynaktaki bağlantıya tıklayabilirsiniz.

Kaynak: DergiPark

Görsel Kaynak: Trade Financial Group