SUKUK

Modern Arapçada çek manasında da kullanılan “sakk” kelimesinin sözlük manası “vurmak, çarpmak, itmek” demektir. Sukuk, isim olarak sakkin çoğuludur. Gelir getiren bir mala geçici olarak ortak ve sahip olmayı ifade eden belge, ticari bir varlığın menkul kıymetleştirilerek sertifikalar aracılığıyla satımı gibi tanımlamalara sahiptir.

- Sukukun Tarihçesi

Orta Çağ’da Müslüman tüccarlar tarafından ticari faaliyetlerden kaynaklanan finansal yükümlülükleri belgeleyen evrak formunda kullanılmıştır. Günümüzde kullanılan ‘çek’ kelimesinin kökeni ‘sakk’tan gelmektedir. İmam Malik’in ünlü eseri el-Muvatta’da Emeviler Devleti tarafından kullanıldığından bahsetmektedir. Sakk, askerler ve devlet memurlarına kısmi ödeme yapılmak için kullanılmıştır. ‘Hububat izin belgeleri’ olarak bilinen sakk, hamillerin işlem tarihinde devletin hazinesinden önce belirlenmiş miktarda mal almasını sağlamıştır. Sakk, devlet yükümlülüğünü temsil etse de sukuk hamilleri arasında sık sık alınıp satılmış/takas edilmiştir. Dolayısıyla sukuk, geçmişte Müslüman toplumlarda alınıp satılabilir bir araçtı.

- Günümüzde Sukuk

Sukuk, finansal sertifikaya Arapçada verilen isimdir ve faizsiz bono olarak da adlandırılmaktadır. Bununla birlikte sabit getiri, İslamiyet’te faiz taşıyan bonolara müsaade edilmemiştir. Bu nedenle sukuk, faiz ödemeyi yahut faiz masrafı yüklemeyi yasaklayan, İslam hukuku kaidelerine uyan menkul kıymetlerdir. En basit şekliyle sukuk bir varlığa sahip olmayı veya ondan yararlanma hakkını göstermektedir. Sukukta yer alan hak-iddia sadece nakit akışı hakkı değil aynı zamanda mülkiyet hakkıdır. Bu, sukuku geleneksel bonolardan farklılaştırmaktadır. Geleneksel bonolar faiz taşıyan menkul kıymetlerden oluşurken, sukuklar temel olarak varlık sepetinde sahiplik hakkından oluşan yatırım sertifikalarıdır.

- Sukuk ve Bono

Bono, ihraç edenin belirli tarihlerde faiz ve anaparayı bono alıcısına ödemesini sözleşme ile yükümlülük haline getiren borç yükümlülüğü sözleşmesidir. Buna karşılık sukukta, sukuk alıcısı ilgili varlıkta tam tasarruf hakkı kazanmaktadır. Sonuç olarak sukuk alıcısına sukuk varlıklarının satılmasından oluşacak hâsılatın yanında sukuk varlıklarından elde edilen gelirlerden de pay alma hakkı verilmektedir. Sukukun ayırt edici diğer bir özelliği de sertifikanın alıcısına borcu göstermesidir.

- Sukukun Faydaları ve Özellikleri

- Sukuk, orta-uzun vadeli sabit veya değişken getiri sağlayan faizsiz sermaye piyasası ürünüdür.

- Uluslararası derecelendirme kuruluşları tarafından değerlendirme ve derecelendirmelerinin yapılması yatırımcılar tarafından sukukun risk/getiri analizinin yapılmasında rehber olarak kullanılmaktadır.

- Kolay ve etkin ödemesinin yapılmasıyla yatırım süresince düzenli gelir akışı sağlamaktadır.

- Likit bir enstrümandır ve ikincil piyasada işlem görmektedir.

- Proje Endeksli Sukuk

Bu kategoride proje endeksli sukuk aracılığıyla fon sağlanmaktadır. Bu sukuk türüne Katar Hükümeti tarafından 2003 yılında Doha’daki bir hastahane inşaatı için kaynak sağlanması amacıyla çıkartılan Katar Global Sukuku örnek verilebilir. Bu projenin gerçekleştirilmesi için özel proje ortak girişimi (SPV, Katar Global Sukuku) oluşturulmuştur. Bu amaçla Ekim 2010 vadeli 700 milyon USD değerinde Güvence Sertifikası ihraç edilmiştir.

- Varlığa Endeksli Sukuk

Bu sukukta, varlıkların kazanç hakkının yatırımcılara satılmasıyla fon sağlanmaktadır. Malezya Hükümeti icara sukuku sertifikasıyla 2002 yılında 600 milyon USD’lik ihraç gerçekleştirmiştir. Bu düzenlemeye göre, Malezya Hükümeti tarafından özel amaçlı girişime (SPV) satılan arazi parselinin kazanç hakkı yatırımcılara beş yıl için yeniden satılmıştır. SPV mülkiyet haklarını güvence altında tutarak ve yatırımcılara değişken oranlı sukuk ihraç etmiştir. Varlık Endeksli diğer bir sukuk örneği de Bahreyn havalimanının genişletilmesini fonlamak için ihraç edilen 250 milyon usd değerindeki beş yıllık icara sukukudur.

- İcare Sukuku

İcare sukuku, varlığa endeksli bir sukuk çeşididir ve en yaygın kullanıma sahip sukuk çeşididir. İşleyiş şeklini adım adım ele alacak olursak:

- Varlık kiralama şirketi, sukuk ihraç eder.

- Yatırımcılar parayı öder ve sukuk alırlar.

- Kaynak kuruluş varlıklarını varlık kiralama şirketine satar.

- Satış bedelini varlık kiralama şirketinden alır.

- Varlık kiralama şirketi, kaynak kuruluştan aldığı varlıkları yine kaynak kuruluşa kiralar.

- Dönemsel olarak kira alır.

- Aldığı kirayı sukuk sahiplerine varlıktaki ortaklıklarına göre dağıtır.

- Varlık kiralama şirketi, satın aldığı varlıkları, başlangıçta anlaşılan vadede kaynak kuruluşa geri satar.

- Varlıkların satış bedelini alır.

- Aldığı tutarı sukuk sahiplerine dağıtır.

İcara Sukuk, Türkiye’de Kira Sertifikası adı altında Varlık Kiralama Şirketi aracılığı ile ihraç edilmektedir. 2013 yılında Resmi Gazetede yayınlanan yeni Sermaye Piyasası Kurumu yasası ile Kira Sertifikalarının ihracı yürürlüğe girmiştir.

- Varlık Kiralama Şirketi

Varlık kiralama şirketi (VKŞ), kira sertifikası ihraç etmek üzere anonim şirket şeklinde kurulmuş olan sermaye piyasası kurumudur. Varlık kiralama şirketi tarafından yurtiçinde ihraç edilen kira sertifikaları Merkezi Kayıt Kuruluşu nezdinde elektronik ortamda kayden hak sahipleri bazında izlenir. Kira sertifikaları halka arz edilmek suretiyle, tahsisli olarak ya da nitelikli yatırımcılara satılmak üzere ihraç edilebilirler.

Kira sertifikaları;

a) Sahipliğe,

b) Yönetim sözleşmesine,

c) Alım-satıma,

d) Ortaklığa,

e) Eser sözleşmesine

dayalı olarak veya bu sayılanların birlikte kullanılması suretiyle VKŞ’ler tarafından ihraç edilebilir.

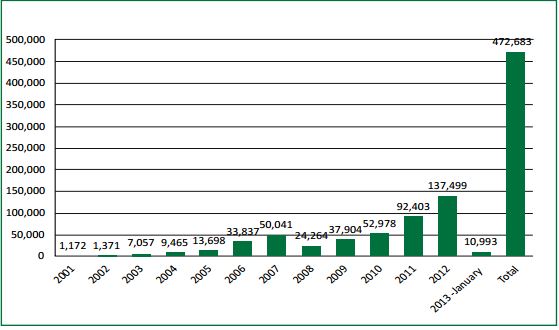

Sukuk’un günümüzde dünyanın en büyük kaynağı olan Malezya, ürünün ana destekçisi/öncüsü niteliğindedir. Küresel ölçekte sukuk ihracı İslami finans endüstrisi içinde çok etkileyici olmuştur ama geleneksel menkul kıymet piyasalarına göre büyüklüğü hala göz ardı edilebilir seviyededir. Sukuk 2000 yılında (0.3 milyar $) piyasaya somut olarak sürüldüğünden bu yana, toplam küresel sukuk ihracı yaklaşık yüzde 60 ortalama kümülatif yıllık büyüme oranı ile 2011 yılına kadar 84,4 milyar $ olmuştur.

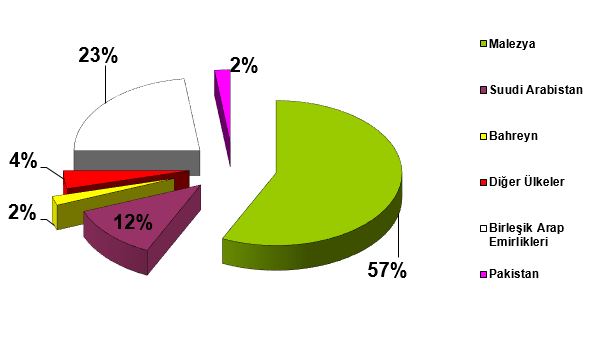

Dünyada Sukuk Hacmi (2007)

Dünyada Toplam Sukuk İhracı (Ocak 2001 – Ocak 2013) Milyon $ Kaynak: IIFM

Ozan DİLEK

(15.01.2017)

Kaynak: İlim ve Medeniyet

KAYNAKÇA

BACHA, O.I. & MIRAKHOR, A. (2014) “İslami Sermaye Piyasaları ve Ekonomik Gelişim” IKBAL Z. & MIRAKHOR, A. (der.) içinde Ekonomik Gelişim ve İslami Finans. İstanbul: Borsa İstanbul Kitaplığı

IIFM Internatiaonal Islamic Financial Market Sukuk Report